Beginner Guide / 税金のキホン

【初心者向け】給与所得控除とは?仕組み・計算・メリットをわかりやすく説明

「給与所得控除って結局なんのこと?」──毎年の源泉徴収票に載っているけれど、正直ピンとこない…という人は多いはずです。

なんとなく「税金が安くなる仕組み」だとはわかっていても、どう計算されて、どんなメリットがあるのかまでは知らない人が大半でしょう。

特に2025年の改正で控除額が変わる今、理解しておかないと損をする可能性もあります。

この記事では、そんな「給与所得控除」を初心者でもわかりやすく、図や表を使って丁寧に解説。

読めば、自分の税金がどう減っているのか、すっきり理解できるはずです。

記事のポイント

- 給与所得控除の基本がわかる

- 所得控除との違いがわかる

- 2025年の変更点を理解できる

- 源泉徴収票の見方がわかる

- 節税の考え方が身につく

- 給与所得控除とは?初心者でもわかりやすく基礎から解説

- 給与所得控除をわかりやすく理解して節税につなげよう

給与所得控除とは?初心者でもわかりやすく基礎から解説

給与所得控除とは、サラリーマンや公務員など「給与をもらって働く人」が自動的に受けられる税金の優遇制度です。一見むずかしそうな言葉ですが、実は「働くためにかかる経費」をまとめて差し引いてくれる仕組みのこと。

この章では、専門用語を使わずに、給与所得控除の基本や仕組み、所得控除との違いをわかりやすく解説していきます。

まず知っておきたい「給与所得控除」の基本とは?

給与所得控除とは、会社員や公務員などの給与所得者が、自分で経費を申告しなくても一定の金額を自動で差し引いてもらえる制度です。 たとえば、スーツ代や通勤費、仕事のための通信費など、実際にはさまざまな出費があるものの、ひとつずつ計算するのは大変ですよね。

そこで国が「収入の◯%分は仕事のための経費」とあらかじめ決めて、その分を税金の計算から除外してくれるのです。

📘 たとえばこんなイメージ

- 年収300万円 → およそ86万円が給与所得控除として差し引かれる

- 残りの214万円が「課税対象」として税金計算の基礎になる

- つまり「実際に使えるお金」からではなく、「控除後の所得」に税金がかかる仕組み

💡 給与所得控除の目的

この制度の目的は、給与所得者が不利にならないようにすることです。 自営業の人(個人事業主)は実際の経費を自分で差し引けますが、会社員はそうした計算をするのが難しい。 そのため、「見込み経費」として自動で控除してくれるのが給与所得控除なんです。

| 区分 | 対象 | 控除の考え方 |

|---|---|---|

| 給与所得控除 | 給与所得者(会社員・公務員) | 働くための必要経費を自動で控除 |

| 所得控除 | すべての納税者 | 生活状況(扶養・医療費・保険など)に応じて控除 |

このように、給与所得控除は「仕事の経費」、所得控除は「生活の事情」を考慮して減税される、という違いがあります。 税金の仕組みを知る上で、まずここを押さえておくと理解がぐっとラクになります。

🔍 2025年の注目ポイント

2025年(令和7年)からは、給与所得控除の最低額が55万円 → 65万円に引き上げられます。 つまり、より多くの人が非課税の範囲に入るようになり、サラリーマンやパートの方にも節税メリットが広がります。

🔍 給与所得控除の基本を理解したら、

【学生・副業必見】給与所得控除2025改正後の160万円の壁とは?扶養・バイトの新ルールまとめ で実際の「160万円ライン」や扶養・副業の影響を確認しましょう。

なぜ給与所得者にだけ「給与所得控除」があるのか

「給与所得控除」という仕組みは、会社員や公務員などの給与所得者だけに与えられた特別な控除です。 ではなぜ、同じように働いて収入を得ている自営業者(個人事業主)には、この控除がないのでしょうか?

その理由を理解するには、「経費の扱い方の違い」を知ることがポイントです。

💼 給与所得者と個人事業主の大きな違い

給与所得者(サラリーマンや公務員)は、会社から給料をもらう代わりに、自分で経費を計上できないという仕組みになっています。 たとえば、通勤費・スーツ・資格勉強など、実際には仕事に関係する出費が多くありますが、会社員はそれを個別に経費として申告できません。

一方、個人事業主は自分の判断で必要な経費を計上し、所得を減らすことができます。

👔 給与所得者

- 経費を個別に申告できない

- その代わりに「給与所得控除」が自動適用

- 会社が源泉徴収と年末調整を行う

🧾 個人事業主

- 実際に使った経費を自分で計上

- 青色申告特別控除など他の控除を利用

- 確定申告で自ら税金を計算

つまり、給与所得控除は「会社員にとっての経費の代わり」なのです。 会社があらかじめ「平均的な必要経費」を想定し、国がその金額を控除として設定しています。 こうすることで、給与所得者が経費をひとつひとつ証明しなくても、公平な税負担になるよう調整されています。

📊 国が給与所得控除を設定している理由

- すべての給与所得者に共通した「平均経費」を想定している

- 年末調整を簡略化し、手間を減らすため

- 自営業者と比べて経費申告ができない不公平を補うため

実際、国税庁は給与所得控除を「給与所得者の必要経費を概算で控除する制度」と説明しています(出典:国税庁タックスアンサー No.1410)。 この制度があるおかげで、会社員は個別の領収書を提出することなく、自動的に税負担を軽くできる仕組みになっているのです。

✅ ポイントまとめ:給与所得者だけにある理由は「公平性」と「簡便性」

給与所得控除は、給与所得者の経費申告の手間を省きつつ、個人事業主との公平を保つための制度です。 つまり、働き方が違っても「同じように税金を負担できる」ようバランスをとるために存在している、と考えられます。 給与所得者にとっては、まさに“見えない経費の味方”といえるでしょう。

給与所得控除と所得控除の違いをわかりやすく解説

「給与所得控除」と「所得控除」は、名前が似ているので混同しやすいですが、まったく別の役割を持つ控除です。 どちらも税金を減らす効果がありますが、対象や計算のタイミングが違います。 ここでは、この2つの違いを初心者にもわかりやすく整理していきましょう。

📘 ざっくり言うとこう違う!

- 給与所得控除:仕事で得た収入から「働くための経費分」を差し引く

- 所得控除:家族・生活・医療費など「暮らしに関する支出分」を差し引く

- どちらも「課税される所得」を減らして、結果的に税金を安くする働き

| 項目 | 給与所得控除 | 所得控除 |

|---|---|---|

| 対象者 | 給与所得者(会社員・公務員) | すべての納税者(給与・事業・年金など) |

| 目的 | 働くための経費を概算で控除 | 生活上の支出や扶養状況に応じて控除 |

| 代表的な例 | 給与所得控除(自動適用) | 基礎控除・配偶者控除・医療費控除など |

| 計算のタイミング | 収入から差し引いて「給与所得」を算出 | 所得合計から差し引いて「課税所得」を算出 |

| 手続き | 自動で適用(申請不要) | 年末調整または確定申告で申告が必要 |

このように、給与所得控除は「仕事上の経費」、所得控除は「生活上の負担」を減らすための仕組みです。 両方があることで、働く人の税負担をより現実に近づけ、公平に調整しています。

💡 よくある勘違い

- 「給与所得控除」と「基礎控除」は別のもの(両方受けられる)

- 給与所得控除は会社員限定だが、所得控除は全員に適用される

- 所得控除は自分の申告内容で増減する(例:医療費控除・扶養控除など)

実際の流れで見てみましょう。給与をもらっている人は、まず「給与所得控除」で経費分を差し引きます。 そのあとで、基礎控除・配偶者控除・社会保険料控除などの「所得控除」を適用して、最終的な課税所得を出す――という順序です。

図:給与所得控除と所得控除の関係(イメージ)

✅ ポイントまとめ:2つの控除を正しく理解しよう

給与所得控除は「仕事の経費の代わり」、所得控除は「生活上の支出の考慮」と覚えておくと整理しやすいです。 両方を正しく理解することで、自分の税金がどう計算されているのかが見えてきます。 特に2025年からは基礎控除の上限も引き上げられるため、節税効果を最大限に活かすためにも、この2つの違いを理解することが大切です。

給与所得控除と基礎控除の関係

給与所得控除と基礎控除は、どちらも税金を軽くするための仕組みですが、役割と適用タイミングが違うのがポイントです。 両方の控除をうまく組み合わせることで、税金を二重に減らす効果が期待できます。

💡 基礎控除とダブルで節税できる仕組み

給与所得控除は「働くための経費」、基礎控除は「生活するための最低限の控除」という位置づけです。 そのため、給与所得者はこの2つを同時に利用できるというメリットがあります。 実際の税金計算の流れを簡単に表にしてみると、次のようになります。

| ステップ | 控除の種類 | 内容・目的 |

|---|---|---|

| ① | 給与所得控除 | 仕事に必要な経費分を自動的に差し引く |

| ② | 基礎控除 | すべての人に一律で適用される控除(生活保護的な役割) |

| ③ | 課税所得の算出 | ①②を差し引いた残りに税率をかけて税金を計算 |

たとえば年収103万円のパート収入の場合、給与所得控除55万円+基礎控除48万円=103万円となり、課税所得は0円。 つまり、この範囲内の人は所得税がかからないという仕組みになっています。 こうした「控除の重なり」が、いわゆる“103万円の壁”の正体です。

📊 2025年から基礎控除が95万円に?最新改正ポイント

2025年(令和7年)からは、基礎控除の上限額が48万円 → 最大95万円へ引き上げられます。 合計所得が132万円以下の人を対象に段階的に適用される見込みで、より多くの人が非課税の範囲に入ることになります。

- 基礎控除の拡大により、低〜中所得層の負担が軽減

- 給与所得控除の最低額も55万円 → 65万円に引き上げ

- 結果として、非課税ラインが103万円 → 約125万円に上昇

この2つの改正はセットで行われるため、「基礎控除+給与所得控除」で最大160万円程度まで非課税になる人も出てくると考えられます。 これは特にパート主婦や学生アルバイトにとって大きな恩恵となるでしょう。

🔍 注意点

- 高所得者(合計所得2,400万円超)は基礎控除が減額またはゼロになる

- 住民税でも同様の基礎控除引き上げが検討中(自治体により対応差あり)

- 改正内容は今後の税制改正大綱で最終決定される予定

✅ ポイントまとめ:給与所得控除+基礎控除で節税チャンスを最大化

給与所得控除は「仕事の経費」、基礎控除は「生活の最低限の支出」として別々の役割を持ちます。 この2つを正しく理解し、制度改正を追うことで、無駄なく節税できるチャンスが広がります。 年収がボーダーラインに近い人ほど、最新の基礎控除額と非課税ラインの動向を確認しておきましょう。

給与所得控除の金額はどう決まる?年収別の早見表

給与所得控除の金額は、あなたの年収(給与収入)に応じて段階的に決まる仕組みになっています。 つまり、年収が高くなるほど控除額も増えますが、一定の上限を超えると「頭打ち」になります。

ここでは2025年(令和7年)以降に適用される最新の控除額一覧をわかりやすくまとめ、 さらに実際の計算方法や「端数処理」の注意点も丁寧に解説します。

📊 2025年(令和7年)以降の控除額一覧

2025年の税制改正では、最低控除額が55万円 → 65万円に引き上げられます。 これは主に低所得者層の税負担を軽減する目的があり、基礎控除の引き上げとセットで適用されます。 以下の表は、国税庁の速算表をもとに作成した2025年以降の給与所得控除額の目安です。

| 給与収入(年収) | 控除額(2025年以降) | 計算式の目安 |

|---|---|---|

| 〜1,900,000円 | 650,000円(最低保障) | 定額控除 |

| 1,900,001〜3,600,000円 | 収入 × 30% + 80,000円 | 比例+加算型 |

| 3,600,001〜6,600,000円 | 収入 × 20% + 440,000円 | 中間層向け調整型 |

| 6,600,001〜8,500,000円 | 収入 × 10% + 1,100,000円 | 上位所得層向け緩和型 |

| 8,500,001円〜 | 1,950,000円(上限) | 定額上限 |

この表の計算式は国税庁の公式基準(2025年度改正案)に基づいており、年収が上がるほど控除額も緩やかに増えます。 ただし、控除率は段階的に下がるため、高所得者ほど控除の恩恵が小さくなります。

📘 参考:2020年以前との比較

以前(令和2年〜令和6年)の最低控除額は55万円、上限は195万円でした。 2025年以降は最低控除が65万円へ戻るため、特に年収200万円以下の層では節税効果が10万円分拡大します。

端数の処理や計算のコツをわかりやすく説明

給与所得控除の計算でよく出てくる「4,000円ごとの端数処理」という言葉。 実はこれ、むずかしい話ではありません。 「給与の金額を4,000円単位のきりのいい数字にそろえる」だけのことなんです。 この手順を最初に行うことで、全国どこでも同じ基準で税金を計算できるようにしています。

例:年収3,658,000円の場合

年収が 3,658,000円 の人を例にしてみましょう。 まず、4,000円で割り切れる数字にそろえるために、一番近い下の4,000円単位(3,656,000円)にします。 つまり、「4,000円未満を切り捨てる」というのは、“はみ出している2,000円を落とす”だけのことです。

| ステップ | 処理内容 | 結果 |

|---|---|---|

| ① | 年収を4,000円単位で割り切れるように調整 | 3,658,000円 → 3,656,000円 |

| ② | 該当区分に当てはめて控除額を計算 | 3,656,000 × 20% + 440,000 = 1,171,200円 |

| ③ | 最終的な給与所得控除額 | 約117万円 |

このように、ちょっとした端数調整をしてから計算するだけでOK。 難しく考えずに「きりのいい金額で計算する」と覚えておきましょう。

計算のちょっとしたコツ

- まず4,000円単位でそろえる(3,658,000円 → 3,656,000円のように)

- 次に、該当区分の式(「30%+8万円」など)を使って計算する

- ざっくり計算したい場合は「年収の3割・2割・1割」と覚えると早い

- 8,500,000円を超えたら控除額は195万円で打ち止め

- 正確な金額を確認したいときは、国税庁の公式早見表を見るのが確実

✅ ポイントまとめ:給与所得控除は「年収に応じた公平な仕組み」

給与所得控除は、年収に応じて公平に税負担を調整する制度です。 2025年の引き上げで、特に低〜中所得層の税負担が軽くなる見込みです。 年収と控除の関係を理解しておけば、自分がどのゾーンに当てはまるかを簡単に確認でき、節税にも役立ちます。

👉 実際に年収100万・120万・150万円のケースで、給与所得控除後にどれくらい手取りが変わるのかを詳しく知りたい方は、 【年収別比較】給与所得控除2025改正で手取りはいくら変わる? をご覧ください。

給与所得控除の「歴史」とこれまでの改正の流れ

現在では当たり前となっている給与所得控除ですが、その金額や仕組みは時代ごとに大きく変わってきました。 景気の動向や社会情勢に合わせて調整されてきた経緯があり、所得格差や働き方の変化を反映する“時代の鏡”ともいえます。

ここでは、かつての一律控除時代から令和の税制改正まで、その歴史を振り返ります。

📜 かつては65万円一律だった時代も

昭和から平成初期にかけて、給与所得控除は「年収に関係なく65万円一律」という非常にシンプルな制度でした。 当時は物価や賃金が比較的安定しており、「平均的な会社員の必要経費はだいたいこれくらい」という考え方が背景にありました。

しかし、バブル崩壊後の景気変動や非正規雇用の増加により、「一律では公平でない」との指摘が強まり、見直しが始まります。

🔹 主な理由

- 低所得層にとっては控除額が大きすぎ、課税がほぼゼロに

- 高所得層にとっては経費負担が増え、逆に不公平になる

- 働き方の多様化に制度が追いつかなくなった

こうして平成後期には段階的な見直しが進められ、年収に応じた「比例+定額方式」が採用されました。 これにより、低所得者ほど控除率が高く、高所得者ほど抑えられる「累進的な設計」が確立されました。

📉 令和2年の引き下げと2025年の再引き上げ

大きな転換点となったのが令和2年(2020年)の税制改正です。 政府は「働き方改革」や「高齢者雇用の拡大」を背景に、給与所得控除を一律10万円引き下げました。 最低控除額は65万円から55万円に、上限も220万円から195万円に縮小されました。

| 改正前(〜令和元年) | 改正後(令和2年〜令和6年) | 改正理由 |

|---|---|---|

| 最低控除額:65万円 | 最低控除額:55万円 | 所得再分配の強化(高所得者から低所得者へ) |

| 上限控除額:220万円 | 上限控除額:195万円 | 過剰控除の是正 |

この改正によって、一部の高所得者層では増税となりましたが、その一方で基礎控除の引き上げ(38万円→48万円)が同時に実施され、 中間層や低所得層への負担増を緩和するバランスが取られました。

🔄 そして2025年、再び引き上げへ

令和7年(2025年)からは、最低控除額が再び65万円に戻る見通しです。 これは物価上昇や実質賃金の低迷を踏まえた措置であり、低〜中所得層の税負担を軽減する狙いがあります。 政府はこれを「所得再分配の強化」と位置づけ、基礎控除(最大95万円)とあわせて控除の再拡充を進めています。

政策的には、2020年の引き下げが“再分配の第一段階”、2025年の引き上げが“景気支援の第二段階”と考えられます。 つまり、給与所得控除は単なる計算式ではなく、時代の経済政策を反映するバロメーターなのです。

※関連記事👉 【今すぐ確認!】給与所得控除2025改正で損しないためのポイントをわかりやすく紹介 では、2025年の改正内容を「いつから」「誰が」「どう変わるか」の3つの視点から徹底解説しています。

✅ ポイントまとめ:給与所得控除の変化は“働き方”の変化を映す

給与所得控除は、ただの税金計算ルールではなく、時代ごとの働き方や社会の価値観を反映した制度です。 一律から段階制へ、そして再び見直しへ——。 働き方改革や多様な雇用スタイルの拡大に合わせて、今後も変化が続くと考えられます。 自分の所得区分を知り、制度改正を追うことが、賢い節税の第一歩です。

給与所得控除が住民税にも関係する理由

「給与所得控除」は所得税の計算で使うイメージが強いですが、実は住民税の金額にも直接関係しています。 どちらも「所得(もうけ)」に対して課税される仕組みのため、課税対象となる金額=控除後の所得が共通しているのです。

ここでは、所得税と住民税の仕組みの違いを整理しながら、控除が住民税に与える影響をわかりやすく説明します。

🏛 所得税と住民税の違いを簡単に整理

所得税と住民税はどちらも収入から税金を取る制度ですが、税率・管轄・計算タイミングが異なります。 まずは、2つの税金の基本的な違いを表で整理してみましょう。

| 項目 | 所得税 | 住民税 |

|---|---|---|

| 課税する主体 | 国(国税) | 都道府県・市区町村(地方税) |

| 税率の仕組み | 累進課税(所得が多いほど税率UP) | 一律10%(所得割)+均等割(年数千円) |

| 計算対象の年 | その年の所得に対して課税 | 前年の所得に対して課税 |

| 控除の扱い | 給与所得控除・基礎控除など全て反映 | 所得税と同様の控除が多い(条件により金額差あり) |

このように、控除の種類自体はほとんど同じでも、所得税と住民税で金額が少し違うケースがあります。 例えば基礎控除は、所得税では48万円・住民税では43万円(※現行)と差がついています。

📈 非課税ラインが上がるとどうなる?

給与所得控除や基礎控除が引き上げられると、「非課税ライン(=税金がかからない年収の境界)」も上がります。 住民税の場合、この非課税ラインは所得税とは別に設定されており、地域によって多少の違いがあります。

| 区分 | 現行(2024年) | 改正後(2025年見込み) |

|---|---|---|

| 給与所得控除+基礎控除の合計 | 約103万円 | 約125万円 |

| 非課税となる主な層 | 学生・パート・アルバイト | より広い低〜中所得層 |

つまり、2025年の改正で基礎控除が最大95万円・給与所得控除が65万円になると、 年収125万円前後までは所得税も住民税もゼロになる可能性があります。 一方で、非課税世帯が増えることで自治体の税収が減るという課題もあり、制度の調整が進められています。

🔍 ポイントまとめ

- 給与所得控除は所得税と住民税の両方に影響する

- 控除額の引き上げは、非課税ライン(課税開始の基準)を押し上げる

- 2025年の改正で、より多くの人が「住民税非課税世帯」になる可能性

- 住民税の非課税世帯は、給付金や公共料金減免などの支援対象になるケースも

✅ まとめ:給与所得控除は「地方税のカギ」にもなる

給与所得控除は国の税金(所得税)だけでなく、地方自治体の住民税にも大きな影響を与えます。 非課税ラインの引き上げによって支援対象が広がる一方、地方の財政バランスにも直結します。 今後も税制改正が続く中で、給与所得控除の動きは「あなたの税金」と「地域の仕組み」両方に関わる重要なテーマです。

▶ 住民税への影響をくわしく知りたい方はこちら

給与所得控除をわかりやすく理解して節税につなげよう

「給与所得控除」は、きちんと理解しておくと税金を減らすことができる“節税の基本”でもあります。2025年の税制改正で金額や条件が変わるため、知っておかないと損をする可能性も。

ここでは、控除の計算方法や年収別の目安、住民税への影響などを初心者にもわかりやすく整理し、最後に「給与所得控除をわかりやすく理解する」ためのまとめも紹介します。

給与所得控除でどんな節税メリットがあるのか

給与所得控除は、サラリーマンや公務員、アルバイトなど、給与をもらって働くすべての人に自動で適用される節税制度です。 一言でいえば「働くための必要経費をあらかじめ国が見込んでくれる仕組み」。 この控除があることで、税金を計算する際の所得が小さくなり、結果的に支払う税金が減ります。

ここでは、その節税メカニズムと、よく話題になる「103万円の壁」との関係をわかりやすく解説します。

💰 控除額が増えると税金が下がる仕組み

給与所得控除は、年収から一定の金額を差し引いて「課税対象となる所得」を減らす仕組みです。 税金はこの「控除後の所得」に対してかかるため、控除額が増えるほど税金が安くなります。

| 項目 | 金額のイメージ |

|---|---|

| 年収(給与収入) | 3,000,000円 |

| 給与所得控除 | 900,000円 |

| 基礎控除(48万円) | 480,000円 |

| 課税所得(税金がかかる部分) | 1,620,000円 |

この例では、年収300万円のうち約140万円分が控除されており、実際に税金がかかるのは約162万円だけです。 つまり、給与所得控除が大きいほど、同じ年収でも支払う税金が少なくなります。

🔍 ポイント

- 給与所得控除は自動で差し引かれる(申請不要)

- 年収が増えると控除も増えるが、上限195万円で頭打ち

- 基礎控除などと組み合わせると、節税効果がさらにアップ

👩💼 パート・アルバイトにも関係する103万円の壁とは

「103万円の壁」という言葉を聞いたことがある人も多いでしょう。 これは、給与所得控除55万円+基礎控除48万円=103万円が税金がかからないボーダーラインになっていることから生まれた言葉です。 年収が103万円以下であれば、所得税がかからない仕組みになっています。

| 項目 | 金額 |

|---|---|

| 給与所得控除(最低額) | 55万円 |

| 基礎控除 | 48万円 |

| 合計 | 103万円 |

このため、パートやアルバイトの方が年収を103万円以内に抑えると所得税がかからないわけです。 さらに、住民税にも「非課税ライン」があり、おおよそ100万円〜105万円前後が目安となります。

🧾 2025年改正での変化

2025年(令和7年)からは、給与所得控除65万円+基礎控除95万円=160万円まで非課税の可能性があります。 つまり、パート・アルバイトでも年収120〜130万円程度までは税負担がほぼゼロになる見込みです。 これにより、配偶者控除など家庭内の働き方にも影響が出ると考えられます。

✅ ポイントまとめ:給与所得控除は“働く人みんなの節税枠”

給与所得控除は、給与をもらって働く人すべてが自動で利用できる「節税の基本枠」です。 年収に応じて段階的に控除が増えるため、働き方に合わせた税負担のバランスを保つ役割を果たしています。 2025年以降は控除額が拡大することで、より多くの人にとって税金の負担が軽くなると考えられます。

一見わかりにくい制度ですが、「税金がかかる前に差し引いてくれるお得な仕組み」と覚えておけば十分です。

給与所得控除後の金額とは?源泉徴収票の見方を解説

源泉徴収票にある「給与所得控除後の金額」という欄、正直ピンと来ない方も多いでしょう。 これは一言でいえば、税金の計算に使う「最終的な所得金額」のこと。 給与から「給与所得控除」や「基礎控除」などの各種控除を引いたあとの金額で、 所得税や住民税はこの金額をもとに計算されます。

ここでは、その意味と見方を図解でわかりやすく解説します。

📄 「給与所得控除後の金額」とは課税対象額のこと

「給与所得控除後の金額」とは、年収から給与所得控除を引いたあとの金額のことです。 つまり、国が「あなたの働くための経費はこのくらい」と見込んでくれる分を差し引いたあとの所得額です。 これがそのまま、税金(所得税や住民税)を計算するためのベースになります。

図:源泉徴収票の「給与所得控除後の金額」欄の位置イメージ

源泉徴収票では、上から順に 「支払金額(=年収)」 → 「給与所得控除後の金額」 → 「所得控除の合計額」 → 「源泉徴収税額」 という流れで記載されています。 このうち「給与所得控除後の金額」が、いわば税金計算のスタート地点です。

| 項目 | 内容 |

|---|---|

| 支払金額 | 1年間に会社から受け取った給与の合計(=年収) |

| 給与所得控除後の金額 | 年収 − 給与所得控除(=課税対象になる所得) |

| 所得控除の合計額 | 基礎控除・扶養控除・社会保険料控除などの合計 |

たとえば、年収300万円の人で給与所得控除が90万円の場合、 「給与所得控除後の金額」は 300万円 − 90万円 = 210万円 となります。 この金額に、基礎控除や社会保険料控除などを引いた残りが最終的な「課税所得」です。

🧾 年末調整で自動的に反映される仕組み

「給与所得控除後の金額」は、自分で計算しなくても自動的に会社が処理してくれる項目です。 年末調整のとき、会社の経理や給与ソフトが国税庁の計算式に基づいて自動で算出し、 その結果があなたの源泉徴収票に反映されます。

💡 仕組みの流れ

- 会社があなたの1年間の給与支払額を集計する

- 国税庁の「給与所得控除額の表」に基づき、控除額を自動算出

- 「年収 − 控除額」の結果を「給与所得控除後の金額」として源泉徴収票に記載

- さらに社会保険料・基礎控除などを引き、最終的な税額を計算

つまり、「給与所得控除後の金額」はあなたが操作するものではなく、会社が国のルールに沿って自動計算してくれる金額です。 そのため、源泉徴収票を確認するときは「どんな控除が反映されているのか」を見るだけで十分です。

✅ チェックポイント

- 「支払金額」と「給与所得控除後の金額」は別物(=年収と課税所得の違い)

- 給与所得控除は自動計算なので、自分で申告不要

- 「所得控除の合計額」を見ると、扶養や保険料控除の反映状況がわかる

✅ ポイントまとめ:「給与所得控除後の金額」は税金計算のスタート地点

源泉徴収票の「給与所得控除後の金額」は、あなたの実際の課税対象額を示す重要な数字です。 給与所得控除や基礎控除などの制度を理解しておくと、「なぜこの金額に税金がかかるのか」がすぐにわかります。 一見むずかしそうな欄ですが、要は「年収から経費分を引いたあとの所得金額」と覚えておけばOKです。

💡年末調整でこの金額がどう反映されるかを詳しく知りたい方は、

【完全版】給与所得控除2025改正で変わる年末調整の書き方|源泉徴収票・控除申告書の新ルールを解説 をご覧ください。

個人事業主には給与所得控除がない?その理由を解説

「個人事業主にも給与所得控除があればいいのに…」と感じる方もいるかもしれません。 しかし、実は給与所得控除は“会社員向け”の制度であり、個人事業主は対象外です。 その理由は、会社員と個人事業主の「経費の考え方」がまったく違うためです。

以下では、両者の控除の違いと、事業主が節税のために活用できる代替制度を整理して解説します。

💼 給与所得控除と経費控除の違いをわかりやすく整理

給与所得控除は、会社員や公務員など「給与をもらう立場の人」が、 働くうえでかかる通勤費・交際費・仕事関連の支出をまとめて控除できるようにした仕組みです。 一方で個人事業主は、実際にかかった経費を自分で記録し、確定申告で差し引くことができます。

| 区分 | 給与所得者(会社員) | 個人事業主 |

|---|---|---|

| 控除の種類 | 給与所得控除(自動で適用) | 必要経費(実際の支出を計上) |

| 控除の考え方 | 国が「働くための経費」を一律で認める | 自分で経費を管理・証明する |

| 計算方法 | 年収に応じて自動計算 | 帳簿・領収書に基づき実費計算 |

| メリット | 簡単・手間がかからない | 実際の支出に応じて柔軟に節税可能 |

つまり、給与所得控除は「経費を簡略化した制度」であり、 個人事業主には必要ないとも言えます。なぜなら、事業主は自分で経費を自由に計上できるからです。 一方で、領収書管理や帳簿付けなどの手間が発生するというデメリットもあります。

🧾 事業主が節税するための別の控除とは?

個人事業主には給与所得控除がない代わりに、事業主専用の控除・節税策が複数用意されています。 これらを正しく使うことで、給与所得控除に近い、もしくはそれ以上の節税効果を得ることも可能です。

💡 個人事業主が使える代表的な控除・節税制度

- 青色申告特別控除:最大65万円(電子申告ならフル控除)

- 専従者給与:家族に支払う給与を経費にできる

- 小規模企業共済:将来の退職金積立+所得控除効果

- iDeCo・国民年金基金:掛金全額が所得控除対象

- 減価償却:高額な設備投資も数年に分けて経費計上可能

特に青色申告特別控除(65万円)は、給与所得控除に最も近い仕組みです。 正確な帳簿を付けて電子申告することで、所得から65万円をまるごと差し引くことができ、 事業主にとって実質的な“経費的控除”として大きな節税効果があります。

✅ ポイントまとめ:給与所得控除は「経費の簡易版」、事業主は実費で節税

給与所得控除がないからといって、個人事業主が損をしているわけではありません。 会社員が一律で経費控除を受けるのに対し、事業主は実際の経費を自由に計上でき、 さらに青色申告や共済制度を活用すれば給与所得控除以上の節税も可能です。 自分の働き方に合わせて、どの控除制度を最大限活かすかを考えることが、節税の第一歩です。

給与所得控除の申告や記入方法を初心者向けに解説

給与所得控除は基本的に自動で適用される控除ですが、確定申告をする際には「どの金額がどこに反映されているか」を理解しておくことが大切です。 特に副業や年の途中で転職した人などは、源泉徴収票の内容を自分で確認する必要があります。

ここでは、確定申告書のどこを見ればよいか、どう書けばいいかを初心者でも迷わないように解説します。

🧾 確定申告で自分の控除額を確認する手順

給与所得控除は国税庁が定めた計算式・早見表に基づいて金額が決まっています。 会社員の場合は年末調整時に自動計算されていますが、複数の勤務先がある場合や副業がある場合は、 確定申告書の「給与所得」欄に自分で控除後の金額を記入する必要があります。

💡 手順の流れ(例:給与が2社ある場合)

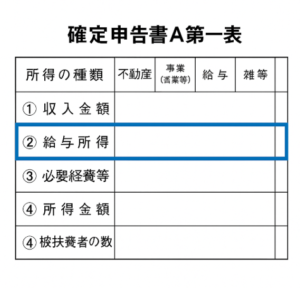

- それぞれの勤務先から源泉徴収票を受け取る

- 「支払金額(年収)」と「給与所得控除後の金額」を確認する

- 2社分の「給与所得控除後の金額」を合算する

- 合計を確定申告書A第一表「所得金額」欄の給与欄に記入する

- 「所得控除」や「税額控除」を差し引き、税金を計算する

図:確定申告書Aでの「給与所得」欄の位置イメージ

給与所得控除額そのものは記入不要です。

源泉徴収票にすでに反映された「給与所得控除後の金額」を転記するだけでOKです。 そのため、控除の重複記載や記入漏れを防ぐことがポイントです。

✍️ 書き方・記載例・間違えやすいポイント

「給与所得控除」は自動で差し引かれる仕組みですが、確定申告書を作成する際には 「給与所得控除後の金額」や「所得控除の合計額」を間違えて転記してしまうケースがよくあります。 以下に、初心者が注意すべきポイントをまとめました。

🧩 よくある間違いポイント

- 「支払金額(年収)」をそのまま申告してしまう → 給与所得控除前の金額を使うと、税額が多くなる原因に。

- 源泉徴収票の金額を誤って合算 → 2枚以上ある場合は「給与所得控除後の金額」で合計を取る。

- 「控除後の金額」を再計算して記入 → 既に年末調整で計算済みのため、自分で控除額を再計算する必要なし。

📘 記入例(単一勤務先の場合)

| 項目 | 記入内容 |

|---|---|

| 支払金額 | 3,000,000円 |

| 給与所得控除後の金額 | 2,100,000円 |

| 源泉徴収税額 | 35,000円 |

→ この「2,100,000円」を確定申告書Aの「所得金額」欄に転記します。

e-Taxや国税庁の「確定申告書等作成コーナー」では、源泉徴収票の数字をそのまま入力すれば自動反映されます。 紙で書く場合でも、「給与所得控除額」ではなく「給与所得控除後の金額」を記入する点だけ押さえておけば安心です。

✅ ポイントまとめ:控除額は自動計算でも“仕組み理解”が大切

給与所得控除は原則として会社が自動で処理しますが、確定申告を行う人は 「どの金額が課税対象になっているのか」を理解しておくことで、誤記や税金の払いすぎを防ぐことができます。 源泉徴収票と申告書の数字の対応関係を一度整理しておくと、来年以降の確定申告もスムーズになります。

給与が2か所以上ある場合や副業をしている場合は、確定申告が必要になることがあります。

不安な方は、こちらでわかりやすく整理しています👇

2025年の改正で知っておきたい実質的な影響

2025年(令和7年)から、〈給与所得控除〉や〈基礎控除〉が引き上げられ、税金がかかる「年収の壁」が引き上がるなど、働く人・家族を持つ世帯には嬉しい変化が出てきます。 ただし、制度変更の流れを理解しておかないと「思ったほどメリットがない」と感じることも。

ここでは、改正のポイントを“実質的な影響”の視点からわかりやすく整理します。

最低控除額65万円の復活が意味すること

2025年の改正では、給与所得控除の最低保障額が従来の55万円から65万円に引き上げられ、特に年収190万円以下の低~中所得者に恩恵が出るようになっています。

これは、「働く人の手取りを確保する」観点からの見直しで、年収が少なめの給与所得者ほど、控除の増加により課税される所得が下がるという効果があります。 たとえば、年収150万円の場合、従来は控除55万円+基礎控除48万円=差し引き約97万円分だったのが、 2025年からは控除65万円+基礎控除/上乗せ分でより多く差し引かれる可能性があります。

🔍 注意ポイント

- 最低控除額65万円の適用は「給与収入が190万円以下」の区分である点。

- 控除が増えても、他の所得控除・社会保険料の影響で「税金ゼロ」にはならない場合あり。

- 住民税への反映は所得税とはタイミングがずれる可能性があるため、地域の自治体確認が必要です。

中間層や子育て世帯へのメリット

今回の改正は、特に「年収が低め〜中程度」「扶養家族がいる子育て世帯」にとって実質的な温情措置とも言えます。 例えば、「年収103万円の壁」が「年収約160万円の壁」になる可能性が高まったという見方があります。

また、扶養控除・配偶者控除・子ども・若年夫婦世帯への住宅ローン控除拡充など、子育て支援税制も同時に強化されています。そのため、夫婦共働き・子どもを抱える世帯では「控除の恩恵」を受けやすくなっており、実質的に手取りが増えたり、働き方の選択肢が広がったりする可能性があります。

🧾 メリット整理

- 年収150万円前後の人でも所得税の対象外となる可能性が高くなる

- 扶養される配偶者・子どもの年収制限が緩和され、世帯全体での働き方が柔軟に

- 実質的に手取り増・税引き後収入の改善につながる

✅ ポイントまとめ:控除拡充は“働き方&家族”を支える変更

2025年の税制改正では、給与所得控除や基礎控除の引き上げによって、年収が少ない・子育てがある・共働き家庭といった“働き手世帯”にとってメリットが増しています。

ただし、控除が増えた=税金ゼロというわけではなく、他の控除・社会保険料・住民税などの仕組みも含めたトータルでの理解が重要です。 自分・家族の働き方や年収を振り返って、今回の改正がどう影響するかを確認しておくことが節税の第一歩です。

2025年改正の具体的な影響や、160万の壁・年末調整・手取りまで整理した関連記事をまとめました。

【まとめ】給与所得控除をわかりやすく理解して損しない節税を!

ここまで見てきたように、給与所得控除は「働く人のための経費」として自動的に税金を軽くしてくれる仕組みです。 制度を理解しておくことで、確定申告や年末調整でのミスを防ぎ、無駄な納税を避けることができます。

最後に、控除を最大限活かすための3つのポイントをわかりやすく整理しておきましょう。

💡 給与所得控除と基礎控除を正しく使いこなす

税金を減らすうえで重要なのは、「どの控除が自動で適用され、どれが申告が必要なのか」を理解することです。 給与所得控除は年収に応じて自動計算され、基礎控除は全員に一律で適用されます。 つまり、サラリーマンや公務員などの給与所得者であれば、何もしなくてもこの2つの控除はすでに反映されています。

| 控除の種類 | 内容 | 申告の要否 |

|---|---|---|

| 給与所得控除 | 会社員の必要経費として自動的に差し引かれる | 不要(自動) |

| 基礎控除 | すべての納税者に適用される所得控除 | 不要(自動) |

| 配偶者控除・扶養控除 | 家族構成に応じて追加控除 | 必要(年末調整または申告) |

給与所得控除と基礎控除を「自動で引かれる節税枠」として捉えるとわかりやすいです。 これに加えて、医療費控除・保険料控除などをうまく活用すれば、さらに節税効果を高められます。

📊 自分の年収でいくら控除されるか確認しよう

給与所得控除は年収によって金額が変わります。自分の給与額に応じてどの程度差し引かれているかを知っておくことで、 「実際に課税される金額」を把握できます。これは、節税の第一歩です。

📘 年収別の給与所得控除の一例(2025年改正後)

| 年収 | 給与所得控除額 |

|---|---|

| 200万円 | 65万円(最低控除額) |

| 400万円 | 124万円 |

| 700万円 | 195万円(上限) |

※数値は国税庁発表の2025年改正予定値に基づく概算。実際の適用は所得区分により異なります。

自分の控除額は、源泉徴収票の「給与所得控除後の金額」欄を確認すれば一目でわかります。 控除の金額を把握しておくと、「どのくらい税金が減っているのか」が実感しやすくなります。

✅ 税金を減らす第一歩は「仕組みの理解」から

給与所得控除は、自分で手続きをしなくても「働く人全員が得している制度」です。 ですが、その仕組みを知らないと「損している」と感じたり、「なぜ税金が高いのか」誤解することもあります。

まずは、控除の仕組みを理解して可視化することで、税金との上手な付き合い方が見えてきます。 2025年以降の制度改正を踏まえて、定期的に源泉徴収票をチェックし、自分の所得構造を理解しておくのがおすすめです。

コメント