トランプ政権が再び掲げた強硬な貿易政策の中でも、「半導体関税」は世界の製造業と日本企業に直撃しています。とくに、精密装置や材料の輸出に強みを持つ日本は、影響の中心にいると言っても過言ではありません。

しかし、この関税は単なるコスト増の話ではなく、安全保障や技術覇権が絡む国家戦略の一部。

では、今のうちに企業はどう備えるべきなのでしょうか?

不透明な時代を生き抜くには、過去の動きから学び、柔軟なサプライチェーン戦略や輸出先の見直しといった対応が不可欠です。

この記事では、「トランプ」「半導体関税」「影響」という3つの視点から、日本企業が今取るべきアクションをわかりやすく解説します。

- トランプの半導体関税が再び発動

- 日本の装置・材料企業が直撃

- サプライチェーンの分散が急務

- 輸出先多様化と地産地消が鍵

- 政策変動に即応する柔軟性必要

- トランプ政権の半導体関税政策と影響の全体像

- 🇺🇸 トランプの半導体関税の影響と日本企業の対応戦略

トランプ政権の半導体関税政策と影響の全体像

2025年4月現在、トランプ政権は再び強硬な貿易政策を展開しており、その中でも「半導体関税」は 世界中の製造業やIT産業に直接的な影響を与えています。これは単なる経済政策ではなく、 安全保障、技術覇権、外交圧力といった複数の意図が重層的に絡み合った極めて重要な政策です。

本セクションでは、初心者でも理解しやすいよう、「半導体関税」の基本的な仕組みと意義を丁寧に解説します。

📘 半導体関税とは?初心者でもわかる基本の仕組み

「半導体関税」とは、政府が海外から輸入される半導体関連製品に課す税金のことです。

対象となるのは主に「半導体チップ」「製造装置」「材料(レジスト、ガスなど)」といった製品群です。 この関税は、輸入品の価格を引き上げ、国内産業の競争力を相対的に高める目的で実施されることが多く、 国家の貿易・安全保障政策の一環として扱われます。

🔍 関税の目的は「保護」だけじゃない

- 📌 国内産業の保護:安価な海外製品の流入を抑える

- 📌 交渉材料として:外交や貿易協定で有利な条件を引き出すため

- 📌 安全保障:先端技術が国外に流出することを防ぐための制限

🧩 トランプ政権と「半導体関税」の関係とは?

トランプ氏は2018年の米中貿易戦争の中で「通商拡大法232条」などを活用し、特定国(特に中国)に対して 半導体製品・装置に関税を課しました。2025年現在もその方針は継続・強化されており、 同様の措置が日本、韓国、台湾といった同盟国にまで拡大される可能性があります。

これは、経済的合理性よりも安全保障上の論理が優先されていることを示しています。

📊 関税がもたらす影響を図解で理解

| 対象 | 具体的な影響 |

|---|---|

| 輸入企業 | 製品原価が上昇し、利益率が圧迫される |

| 製造業全体 | 中間財のコスト増 → 最終製品価格の上昇 |

| 消費者 | スマートフォン、PCなどが値上がりする可能性 |

📝 注意点:関税と輸出規制は別物

多くの人が混同しがちですが、「関税」と「輸出規制」は別の政策手段です。 関税は輸入品に税金をかけることを指し、輸出規制は特定の製品や技術の輸出を禁止・制限することを意味します。

たとえば、アメリカが中国のファーウェイやSMICへの半導体装置の輸出を制限したのは「関税」ではなく「輸出規制」に該当します。

半導体関税は、単なる経済施策ではなく「国家戦略」の一部です。とくにトランプ政権では、 中国封じ込め政策の柱として活用されており、日本企業にもその余波が押し寄せています。 この仕組みを理解することは、製造業・輸出企業・投資家にとって欠かせない知識です。

🔎 なぜトランプ政権は半導体関税を導入したのか?

トランプ政権が半導体関税を導入した背景には、単なる貿易赤字の是正だけでなく、 中国の急成長による技術覇権争い、安全保障、外交戦略といった要素が複雑に絡んでいます。

ここでは、トランプ氏がなぜ「半導体」という分野に関税を課す判断をしたのか、 その政治的・経済的動機を整理して詳しく解説します。

🎯 米中テクノロジー覇権争いの激化

トランプ政権が関税を導入した最大の理由は、中国が国家主導で進める産業育成計画「中国製造2025」にあります。 この計画では、半導体をはじめとする戦略的ハイテク分野での国産化率を引き上げる方針が掲げられており、 アメリカはこれを「知的財産の侵害」と「米国産業への重大な脅威」として認識しました。

🔸 半導体は「戦略物資」として扱われるように

AI、量子コンピューティング、5G、軍事転用技術など、すべてにおいて半導体が不可欠な中で、 トランプ政権は「先端技術の主導権を奪われる=国の衰退」という認識のもと、 中国の成長を抑制する手段として「関税+輸出規制」のダブルパンチを選択しました。

🛑 不公正貿易慣行と知的財産権侵害への制裁

トランプ政権は2017年、「通商法301条」に基づき中国の貿易慣行を調査しました。 結果、米企業に対して「合弁会社設立の強要」「技術移転の強制」「サイバー窃盗」などが行われていたと報告。 これを受けて2018年以降、半導体を含むハイテク製品に最大25%の追加関税を課すという形で報復措置が取られました。

| 根拠法令 | 内容と対象 |

|---|---|

| 通商法301条 | 知的財産の不正取得や強制的技術移転に対する制裁措置 |

| 通商拡大法232条 | 安全保障上の脅威と認定された産業(鉄鋼・半導体など)に関税適用可能 |

🧱 「アメリカ第一主義」に基づく産業回帰政策

トランプ氏の基本姿勢は「Make America Great Again(アメリカを再び偉大に)」にあり、 半導体製造を含む重要インフラを「米国内で完結させる」ことを目指しています。 関税はその手段の一つであり、国内製造への回帰を促進する経済圧力として活用されました。

- 🏭 海外移転した工場を米国内に戻す(リショアリング)

- 🇺🇸 米国内での半導体生産インセンティブを強化

- 🌐 中国依存のサプライチェーンからの脱却

📅 タイミング:2025年の再導入は偶然ではない

トランプ氏は2025年の政権復帰と同時に、再び半導体関税と関連規制の強化を開始しています。 特に注目されるのは「スマートフォンやPCなどの一部製品は暫定的に除外するが、将来的に対象に加える」と公言している点です。 これは関税政策を戦略カードとして柔軟に使う意思表示であり、業界全体が先行きの不透明感に晒されています。

トランプ政権が半導体関税を導入したのは、単なる対中貿易赤字是正ではなく、 「安全保障」「技術覇権」「国内製造回帰」という三位一体の国家戦略に基づくものでした。 今後も選挙戦略や外交交渉の中で、関税が強力な「政治ツール」として使われることが想定されます。

📅 関税率の変遷と対象製品一覧を時系列で整理

トランプ政権(第1期:2017〜2021年、再登場:2025年〜)は、半導体関連製品に対する段階的な関税導入を進めました。 特に2018年から始まった米中貿易戦争の中で、第1弾〜第4弾にわたる関税発動が実施され、対象品目や関税率が大きく変化しました。

以下では、各フェーズごとの関税措置と対象品目の特徴を時系列で整理します。

🧾 第1弾〜第4弾のトランプ関税措置の概要

| 実施時期 | 対象品目数 | 関税率 | 主な影響分野 |

|---|---|---|---|

| 第1弾(2018年7月) | 818品目 | 25% | 工作機械・産業用ロボット・IC一部 |

| 第2弾(2018年8月) | 279品目 | 25% | 半導体チップ・電子部品 |

| 第3弾(2018年9月) | 5,745品目 | 10%→25% | PC・通信機器部品・材料類 |

| 第4弾(2019年12月発表) | 約3,800品目 | 最大15% | 家電・スマホ・ノートPCなど |

特に第3弾・第4弾では、関税の影響が最終製品にも波及し、米国内の消費者価格への影響も問題視されました。 また、第4弾の一部(リスト4B)についてはトランプ政権下で一時的に発動を見送る動きがありましたが、 2025年の再登場以降は再発動・強化の可能性が再浮上しています(2025年4月時点)。

🖥️ 電子機器・半導体製造装置への関税対象品目

トランプ関税では、単に消費財だけでなく、半導体製造に不可欠な装置や部材も関税の対象となりました。 以下は、主に影響を受けた製品カテゴリの例です(HSコードベースで分類されたリストに基づく)。

- 🔹 露光装置(photolithography machines):ASML、ニコン製装置など

- 🔹 エッチング装置、洗浄装置、CVD装置:東京エレクトロン、アプライドマテリアルズ製など

- 🔹 半導体用ガス・薬液・レジスト:JSR、信越化学、住友化学などが供給

- 🔹 シリコンウェハー:SUMCO、信越化学

- 🔹 電子回路基板・多層基板:スマートフォン、PCなどの製造に不可欠

- 🔹 IC・メモリチップ(完成品・中間財):NAND、DRAM、ロジックICなど

一部製品は米国の通商代表部(USTR)による「関税適用除外措置」の対象となっていましたが、 その多くが2025年に見直し対象となっており、今後の再課税が懸念されています。

🌍 トランプ関税が半導体供給網に与えた影響とは

半導体は「21世紀の石油」とも呼ばれ、あらゆる産業の根幹を担う中核部品です。

トランプ政権による半導体関税措置は、この極めて複雑で国際化された供給網に大きな波紋を広げました。 とりわけ中国に集中していた組立・製造の流れにブレーキがかかり、世界中の企業が生産計画や調達戦略を大きく見直すことになりました。

🚚 サプライチェーン寸断と「脱・中国化」

米中間で関税が応酬された2018年以降、多くのグローバル企業が「関税回避のための生産拠点再編」を加速させました。 特に電子機器・半導体分野では、以下のような傾向が顕著でした。

- 📍 中国での最終組立工程を、ベトナム・タイ・マレーシアへ移転

- 📍 米国向け製品だけ製造ラインを別管理(デカップリング)

- 📍 サプライヤーを複数地域から調達する「多元化戦略」へ

Appleなどの大手企業はFoxconnを通じて中国に依存していましたが、関税の影響でインド・ベトナムへの拠点シフトを本格化。 半導体だけでなく、周辺部品・材料まで含めた「再構築」が迫られる結果となりました。

📉 関税によるコスト上昇 → 在庫戦略の変化

トランプ政権による追加関税導入直後、多くの企業が「関税前の駆け込み輸入」を実施。 その結果、一時的な在庫の山積みと調達価格の上昇が発生しました。

| 影響項目 | 内容 |

|---|---|

| 調達コスト | 関税25%により輸入価格が上昇 |

| 物流コスト | 中国経由を避けて輸送ルート変更 |

| 在庫管理 | 一時的な在庫積み増し → 在庫過多・回転率悪化 |

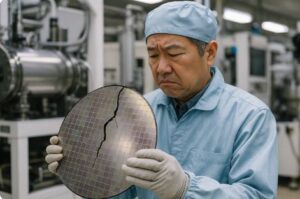

🌐 先端製造装置の禁輸が供給網をさらに悪化

トランプ政権は関税に加え、中国への半導体製造装置の輸出制限を強化。 これにより、SMIC(中芯国際)やHuaweiなどの中国企業は先端チップの自製が困難に。 結果として「中国企業の生産が止まり、日米欧のサプライヤーが連鎖的に打撃を受ける」事例も多発しました。

とくに影響が大きかったのは、以下のような製品群です:

- 🛠️ EUV/DUV露光装置(ASML、ニコン)

- 🧪 エッチング・CVD・洗浄装置(TEL、ラムリサーチ)

- 🧫 材料関連(レジスト、スラリー、スパッタリング材料)

🇯🇵 日本企業にも波及した「逆風」

半導体製造装置・材料で世界シェアの高い日本企業も、中国向け輸出制限や供給網の混乱によって影響を受けました。 特に東京エレクトロンやJSR、信越化学などの中国向け売上依存度が高い企業は、 2023年以降の売上ガイダンスを下方修正するケースも見られました。

さらに、米国からの要請で日本政府も一部装置の輸出を包括管理の対象としたため、 日本国内でも経済と外交の板挟みが深刻化しています。

トランプ関税は単なる輸入制限ではなく、グローバルなサプライチェーン構造を根本から揺るがす要因となりました。 供給網の多元化、在庫管理の見直し、調達先の変更など、企業の体質そのものに変革が求められたことは今も尾を引いています。

🛠️ 半導体製造装置の輸出制限はどこまで進んだか?

トランプ政権による半導体製造装置の輸出規制は、従来の関税とは異なり、 中国への“技術アクセスそのもの”を遮断する戦略的措置でした。特に2020年以降、対象製品や企業は年々拡大しており、 2025年現在では日本・オランダも巻き込む形での国際的な輸出制限網が形成されています。

📋 規制対象の範囲と制度的根拠

トランプ政権は2019年以降、米国製の製造装置や技術を使用するすべての製品を対象に、 米国輸出管理規則(EAR)を用いた制限を強化しました。これにより、米国製装置だけでなく、 ASML(オランダ)や東京エレクトロン(日本)など海外メーカーにも影響が及びました。

- 🛡️ EAR(Export Administration Regulations):米国由来の技術を含む製品も輸出制限対象に

- 📎 Entity List:SMICやHuaweiを指定 → 部品・装置の販売制限

- 🚫 Foreign Direct Product Rule(FDPR):米国技術で製造された製品も規制対象

🌐 規制の国際化:日本・オランダも同調

2023年以降、アメリカは日本・オランダと連携し、先端製造装置の中国輸出に対する共同規制を発表。 特に、以下の装置カテゴリが主要対象となりました。

| 国 | 制限対象 | 代表企業 |

|---|---|---|

| アメリカ | EUV/DUV露光、エッチング、洗浄、CVD装置 | Lam Research, Applied Materials, KLA |

| 日本 | 19品目(EUV関連、成膜・測定装置など) | 東京エレクトロン, ニコン, 日立ハイテク |

| オランダ | EUV露光装置 | ASML |

日本では2023年7月に経済産業省が正式発表し、関連装置の輸出には「包括許可制」から「個別審査」への変更が導入されました。 これは明確な国名指定は避けつつも、実質的には中国向けを制限する内容です。

📉 中国企業へのインパクトと技術自立の限界

SMICやYMTCなど、中国の半導体ファウンドリ・メモリ企業は、先端装置の調達が困難となり、 7nm以下の量産が事実上停止しました(※独自開発は継続中と見られるが信頼できる検証情報は不足)。

「中国が独自に先端装置を国産化できるかどうか」については、 現時点で信頼できる技術的根拠に基づく確定情報は存在しません。一部報道では「EUVに類するシステムを開発中」とされていますが、商業レベルでの性能・量産性は不明です。

🔮 2025年以降の見通し:さらに拡大の兆しも

2025年のトランプ政権復活後、再び輸出規制の強化が進行中です。特に注目されているのは以下の動きです。

- 📌 一部スマートフォン部材(OLED、カメラモジュール)も規制候補に

- 📌 包括的ライセンス制限をさらに細分化し、個別審査を義務化

- 📌 ソフトウェア(EDAツール)や設計支援技術への波及も視野に

半導体製造装置の輸出制限は、2020年代初頭の「米中テック覇権戦争」の核心であり、 2025年現在もその範囲は拡大傾向にあります。日本を含む同盟国への圧力も強まりつつあり、 各国の経済安全保障政策と業界戦略が交差する、極めて流動的な局面にあります。

📈 関税の影響はいつから現れた?企業と市場の反応

トランプ政権が2018年から本格的に発動した半導体関連の関税措置は、即時的な価格上昇や供給網の再編を引き起こしました。

一方で、市場や企業の反応は段階的かつ分野別に分かれて現れました。特にハイテク株・製造装置メーカー・GPU企業では、 財務指標や株価に顕著な変動が観測されました。以下では、その「時期」と「変化の種類」を具体的に追います。

📊 2018年〜2020年における関税と株価の相関

関税導入の第1弾(2018年7月)〜第4弾(2019年9月)の期間は、テック株を中心に大きなボラティリティが見られました。 半導体関連企業の株価は、「米中貿易摩擦」「関税報道」「制裁企業発表」のたびに上下動を繰り返しました。

| 主な出来事 | 市場反応 | 日付 |

|---|---|---|

| 第1弾関税(818品目)発表 | NASDAQ一時3%下落、Intel株-5% | 2018年7月6日 |

| Huawei制裁発表 | 半導体装置関連株が急落 | 2019年5月16日 |

| 第4弾関税(スマホ・PC対象)案内 | Apple・AMD株下落 | 2019年8月 |

特に影響が強く出たのは、米中貿易交渉が「決裂」したとされるタイミング。 投資家は貿易戦争の長期化を警戒し、ハイテク株の売り圧力が強まりました。

💻 NVIDIAやインテルの事例から見る影響度

米国の代表的な半導体企業であるNVIDIAとIntel(インテル)は、関税政策の影響を受けて異なる経路で反応しました。 両社の決算報告や業績ガイダンスには、供給網の混乱や中国売上への不透明感が色濃く反映されています。

🟩 NVIDIAの例:輸出制限で売上55億ドル減少見込み

- H100やA100などAI向けGPUが中国向けに出荷制限

- 2025年4月、NVIDIAは「H20チップの一部が輸出不可」とSECに報告

- 55億ドルの損失見込み(在庫調整・契約キャンセルなど)

🟦 Intelの例:製造拠点の見直しとサーバー事業圧迫

- 中国との合弁工場の設備導入を延期

- クラウドサーバー向けのCPU販売に影響が発生

- 2020年以降、米国内の拠点拡充(オハイオ州新工場など)を加速

両社ともに株価の短期的下落 → 中長期での回復という流れを見せていますが、 それは「AI・半導体の需要が構造的に伸びる」という投資家の期待感に支えられたものです。

トランプ関税の影響は、2018年の政策発動から比較的早期に現れました。特に米中対立が激化した2019年前後に、 ハイテク株は敏感に反応し、主要企業の決算にも影響が顕在化しました。現在も続く米中競争の中で、 「どの企業がどの程度影響を受け、どう対応したか」を見ることで、今後の市場の動きを読むヒントが得られます。

🌐 トランプの関税で世界経済はどうなる?国別に見る影響

トランプ政権による関税強化は、単なる米中の二国間摩擦にとどまらず、 世界の半導体市場やサプライチェーン構造全体を揺るがす規模で影響を及ぼしています。 ここでは、主要プレイヤーである台湾・韓国・中国、そして欧州・日本の立場と経済への影響を国別に解説します。

🇹🇼🇰🇷🇨🇳 台湾・韓国・中国の半導体業界への影響

🔸 台湾:TSMCの地政学リスクと対米投資

- 世界最大のファウンドリ企業TSMCは、米国からの政治的圧力によりアリゾナ州への工場建設を加速

- 一方で、中国市場に対する輸出は規制強化により抑制傾向

- TSMCは高度な7nm以下製造能力を持つが、対中制裁により「供給先の政治選別」が進行中

🔸 韓国:サムスン・SKの二正面対応に苦慮

サムスン電子およびSK hynixは、中国に生産拠点を持つ一方で、米国からの技術供与を受けており、 「米中双方とのバランス外交」が極めて難しい状況にあります。

- SKは2023年に中国・無錫工場での先端メモリ設備投資を一時停止

- 米国インセンティブを背景に、テキサスやインディアナ州での拠点設立を進行

- 米中対立によりサプライチェーンの複雑化・二重投資が発生

🔸 中国:内製化政策と技術断絶の壁

中国は「中国製造2025」の方針に基づき、半導体自給率の向上を目指していますが、 トランプ政権の制裁によって高度な製造装置やEDAツールの輸入が困難になり、 技術の自立には依然として大きな壁があります。

一部報道では中国のSMICが「7nmプロセスを部分的に達成」とされていますが、 これを裏付ける商業的成功や量産技術の信頼できる一次情報は確認できません。

🇪🇺🇯🇵 欧州と日本の立場と対応

🔸 欧州:ASMLを中心とした外交的中立

- オランダのASMLはEUV露光装置で世界的優位性を持つが、米国からの制裁圧力を受け2023年以降対中輸出を制限

- EUは半導体戦略(European Chips Act)を策定し、域内生産比率の向上を目指す

- 米中両国に対して相対的に中立的な立場を維持しつつも、米国寄りの制裁履行が目立つ

🔸 日本:経済安全保障を理由に対中輸出を制限

日本は経済産業省の主導で、2023年7月に「半導体製造装置の19品目」に対する包括許可制度の見直しを発表。 名指しは避けつつも、実質的に中国向けの先端装置輸出を制限する内容となっています。

- 東京エレクトロン、ニコン、日立ハイテクなどに影響

- 米国のCHIPS法に呼応し、国内の半導体生産支援策(ラピダス支援)も進行

- 輸出規制を外交カードとして使わざるを得ない状況が続く

トランプ関税の影響は、アメリカと中国の間だけでなく、各国の産業構造や政策戦略にも直接作用しています。 特に台湾・韓国はサンドイッチ状態に置かれ、日本と欧州は同盟圧力と市場依存のバランスを模索する難局にあります。 世界の半導体秩序は、もはや経済ではなく地政学によって動かされているといっても過言ではありません。

🇯🇵 日本企業にとっての「半導体関税」の意味とは?

トランプ政権による半導体関税政策は、日本企業にとって単なるコスト増以上の構造的なリスクを突きつけました。

とりわけ製造装置・材料メーカーなどが強みを持つ日本は、輸出依存の産業構造と、 中国市場への高い依存度によって、大きなジレンマに直面しています。 ここでは、関税政策が日本企業にもたらす深層的な影響と、その対応策を掘り下げます。

📦 輸出依存型の企業構造がリスクに

日本の半導体関連企業の多くは、グローバルなファウンドリや中国・アジア向けに部品や装置を大量供給してきました。 その結果、売上高の3〜5割が中国向けという企業も少なくなく、米中対立の煽りをもろに受ける構造となっています。

| 企業名 | 中国依存率(2023年推定) | リスク指摘事項 |

|---|---|---|

| 東京エレクトロン | 約30% | 装置納入停止リスク、納期遅延 |

| 信越化学工業 | 約35% | シリコンウェハーの需要鈍化 |

| JSR | 約40% | レジスト輸出が制限対象に |

特に中華圏ファブとの商流が断たれれば、中期的な利益率低下に直結し、長年構築してきた販売網の見直しも必要になります。

🔄 サプライチェーンの再構築が急務に

半導体製造装置や材料の多くは「一部工程だけが日本にある」という分業型サプライチェーンで運用されています。 そのため、米国の輸出規制や中国側の報復措置によって、“供給は可能だが納品先が使えない”というジレンマが発生します。

📍 現在求められている対応策:

- サプライチェーンの「多国籍化」:ベトナム・インドへの出荷ルート開拓

- 国内生産拠点の新設・増強(例:ラピダスやキオクシアの新工場)

- 米国での現地生産対応強化(アリゾナ州などで装置サポート拠点設置)

日本企業にとっての半導体関税とは、単にコストが上がるという問題ではなく、 「グローバル構造の再設計」を迫られる深刻なリスクです。 この状況を打破するには、輸出偏重のビジネスモデルからの脱却と、 政府・業界を挙げた持続可能な供給網の再構築が急務といえます。

💹 関税による価格上昇と需給バランスへの影響

トランプ政権が主導した半導体関連の関税政策は、単に「税金がかかる」以上のインパクトを市場に与えました。

とりわけ、価格上昇→需要変動→供給のひずみという連鎖が発生し、業界全体の需給バランスが大きく揺れ動いています。 ここでは、関税導入によって何がどのように変化したのかを、データと構造から分析していきます。

📈 製造原価と販売価格への影響

関税は輸入製品の販売価格を直接押し上げる要因となります。実際、2018年以降、 米国における半導体製造装置の平均輸入価格は最大15〜25%上昇しました。 これは企業のコスト構造に大きな影響を与え、次のような価格連鎖を招きました。

- 🔺 原材料コスト増 → チップ製造価格が上昇

- 🔺 中間財コスト増 → 電子機器の価格も上昇

- 🔺 一部製品はコスト転嫁できず収益悪化

💡 価格変動の具体例(2018~2023)

| 製品 | 関税導入前価格 | 関税導入後価格 | 価格上昇率 |

|---|---|---|---|

| 半導体製造装置(エッチング) | 約150万ドル | 約187万ドル | 約24% |

| スマートフォン用チップセット | 約30ドル | 約36ドル | 約20% |

⚖️ 需給バランスの不均衡と「二極化」現象

コスト上昇は需要の減退を引き起こす一方、特定領域では在庫の積み増しや先回り需要が発生。 これにより、世界の半導体需給は以下のように分断的・不安定な状態に陥りました。

- 📦 ハイエンド分野(AI/GPU):需給逼迫 → 価格高止まり

- 📉 汎用ロジック・車載チップ:需要減退 → 過剰在庫化

- 🔄 一部メーカーは発注キャンセル → 生産計画の混乱

📉 関税が「デマンドシフト」を生む仕組み

企業がコストを抑えるために生産拠点を移した結果、「製品構成そのものが変化する」現象も起きています。 たとえばスマートフォンやPCでは、一部高級部材の非搭載化や廉価モデルへの移行が加速しており、 関税が技術革新より「構成の簡略化」を促すケースも出始めています。

関税導入によって生じる価格上昇は、単なる輸入コストの問題にとどまらず、需要構造・製品戦略・供給能力にまで波及しています。 特に現在のようにハイテク分野が政治・外交に翻弄される状況では、価格と需給の関係はますます不安定化していくと考えられます。

🇺🇸 トランプの半導体関税の影響と日本企業の対応戦略

トランプ政権の半導体関税は、世界中の製造業に強烈な波紋を広げました。特に影響を受けているのが、 高精度な製造装置を世界に供給する日本企業です。米国と中国の板挟みにある中で、 いかにして競争力を保ちつつ、地政学的リスクに対応していくかが問われています。

🔧 日本の半導体製造装置メーカーへの関税影響とは

日本は、EUV以外の分野では依然として世界最高水準の半導体製造装置メーカーを多数抱えており、 米中のどちらにとっても不可欠な存在です。しかし、トランプ関税+米国の輸出規制により、 「納品できるのに使えない」「輸出できるのに許可が下りない」といった現象が深刻化しています。

📉 東京エレクトロンやディスコのリスクと打撃

🔹 東京エレクトロン(TEL)

- 中国売上比率:約30〜35%

- 主力製品:成膜装置、エッチング装置、洗浄装置など

- 2023年以降、先端装置(7nm対応品)が米規制の対象に → 中国顧客への出荷が制限

- 影響:23年度通期見通しで営業利益15%以上の減少幅を見込む場面も

🔹 ディスコ(DISCO)

- 中国売上比率:約30%

- 主力製品:ダイシングソー、グラインダー(半導体ウェハ切断装置)

- 特徴:精密機器でありながら、機能が明確なため制裁対象になりやすい

- 影響:一部装置は米国の「特定用途精査」により輸出ライセンスの取得が必要に

TELやDISCOは中国売上依存度が高く、対中制裁が続く限り、成長率の減速・生産計画の見直しを迫られると考えられます。 2025年現在の決算資料では、中国向け製品を東南アジア・米国拠点に分散させる動きが加速中です。

🏮 中国市場への依存度が高い企業ほど影響大

関税と輸出規制のダブルパンチは、単に「出荷が止まる」問題だけでなく、 「投資回収の遅延」や「新規開発案件の中止」など、企業の経営戦略にも重大な影響を及ぼします。

| 企業名 | 中国売上比率(推定) | 主な影響内容 |

|---|---|---|

| 東京エレクトロン | 30〜35% | 出荷停止・利益率圧縮 |

| ディスコ | 30% | 輸出ライセンス取得の手続き負荷 |

| SCREEN HD | 20〜25% | 一部製品の販売停止、顧客切替 |

今後は、東南アジア・インドなどの新興ファブ向けビジネスへのシフトと、 米国・欧州との技術連携強化が日本企業にとって現実的な対応策と考えられます。

トランプ関税は、日本の装置メーカーにとって「製品の競争力」よりも「地政学リスク管理力」が問われる時代の到来を象徴しています。 特に中国への依存度が高い企業ほど、その対応スピードが今後の生き残りを左右するといえるでしょう。

🧪 半導体材料産業の現状とトランプ政策の打撃

半導体製造に不可欠な材料――レジスト、シリコンウェハー、スラリー、CMPなど――は、 世界でも限られた国と企業によって供給されています。その中核を担うのが日本企業です。 しかしトランプ政権の半導体政策により、こうした素材産業にも直接的かつ戦略的な制限が加えられています。

🏭 信越化学、JSR、SUMCOなど主要企業の反応

🔹 信越化学工業(シリコンウェハー最大手)

- 世界シェア:約30%(300mmウェハー)

- 中国売上比率:20〜25%程度(推定)

- 米国の規制強化により、一部製品でライセンス制限を受ける可能性を示唆

- 2023年以降、マレーシア工場を中心とした生産分散を進めている

🔹 JSR(レジスト大手)

- ArFレジストなど先端リソグラフィ材料の分野でグローバル展開

- 輸出先の3〜4割が中国系ファブで構成

- 日本政府が米国要請で一部レジストの輸出を個別審査対象としたことで、出荷タイミングが不安定化

- TSMC・Samsungとの関係強化でリスク分散を模索

🔹 SUMCO(信越に次ぐシリコンウェハー大手)

- 製品の大半が中国・台湾・韓国のファブ向け

- 米国の制裁措置を見越し、2024年から一部製品で台湾メーカーとの合弁ライン検討中との報道あり(未確定)

- 米国・欧州市場への比重シフトをIRで表明(2023年下期)

📦 レジストやシリコンウェハーの輸出制限と備え

2023年7月、日本政府は先端技術材料の輸出管理見直しを発表し、19品目の装置・材料を対象とする個別審査制度を導入。 これにより、レジスト(感光材)や高純度ウェハーも対象となり、中国ファブへの納入は「政府の許可次第」となりました。

📌 主な規制対象材料(例)

| 材料名 | 主用途 | 影響内容 |

|---|---|---|

| ArFレジスト | 先端露光(7nm以下) | 中国企業への供給が制限 |

| シリコンウェハー | 全工程の基材 | 先端用途での審査強化 |

🛡️ 企業の備えと対応策

- 🇲🇾 マレーシア、🇺🇸米国などへの生産分散(信越化学・JSR)

- 欧米顧客向け契約の優先対応(SUMCOなど)

- 米国政府との戦略協定を含む「経済安全保障対応部署」の新設

トランプ関税政策は、材料産業にも波及し、日本のサプライヤーは「不可欠なのに送れない」というジレンマに直面しています。 中国との関係悪化が長期化するなかで、素材の地産地消モデルや政府との連携体制が今後のカギを握ると考えられます。

📉 株価影響を受けやすい日本の半導体関連銘柄

半導体産業は世界的なサプライチェーンの中心であり、地政学・政策リスクに最も敏感な分野のひとつです。

特に日本の関連銘柄は、中国依存・装置輸出・レジスト規制などの要素から、トランプ関税発動のたびに大きな株価変動を見せてきました。 ここでは、過去の急落事例を踏まえながら、注目すべき銘柄とそのリスクを整理します。

⚠️ 過去の急落事例に学ぶリスク管理の重要性

トランプ政権下での「関税第1弾〜第4弾」や「Huawei制裁」などの発表は、東京市場でも即時的な値動きを引き起こしました。 特に半導体関連株は、外需依存度が高いため下落率が顕著でした。

📉 急落事例ピックアップ

| 日付 | 関連イベント | 主な下落銘柄 | 下落率 |

|---|---|---|---|

| 2019/5/13 | 対中関税第3弾発動+Huawei制裁 | SCREEN HD、ディスコ、アドバンテスト | ▲6〜9% |

| 2020/8/7 | 中国ファブ制裁強化報道 | 東京エレクトロン、JSR | ▲4〜7% |

株価は「報道ベース」「政府筋のコメント」でも大きく動くため、ヘッドラインリスク(政策リスク)への意識が重要です。

🔍 投資家が注目する銘柄と警戒ポイント

トランプ政策による影響を特に受けやすい銘柄群として、以下のような特徴がある企業が挙げられます。

🔎 主な注目銘柄とその注視ポイント

| 企業名 | 注目理由 | 警戒ポイント |

|---|---|---|

| 東京エレクトロン | 中国売上比率が高く、米国の制裁リスト対象製品を含む | 規制拡大時に出荷停止の可能性 |

| JSR | レジスト輸出に対する審査制度の影響を受けやすい | 中国制裁対象ファブとの取引比率 |

| SUMCO | シリコンウェハー供給のコア企業、アジア顧客が中心 | 設備投資延期による需要鈍化 |

| ディスコ | ファブ向け切断装置に強みを持つ | 中国市場での競合激化と関税影響 |

トランプ関税や制裁政策は、一部報道や規制改正だけでも短期的な株価の乱高下を引き起こします。 投資判断においては、「政策感応度」や「中国依存度」という軸でのリスク分散が必須です。 中長期で見るなら、供給分散・顧客基盤の広がりを評価する視点も重要でしょう。

🔄 トランプ関税の影響を抑えるサプライチェーン再構築策

トランプ政権の関税強化によって、従来のグローバルな半導体サプライチェーンは大きく揺らぎました。 特に中国依存からの脱却が急務となるなか、各国・企業は生産拠点の分散化と自国内製造の強化を模索しています。 ここでは、日本企業の具体的な対応方針とその実効性を見ていきましょう。

🌏 ベトナム・インドへの生産移転の可能性

トランプ政権時代から継続する中国制裁を受け、日系企業の一部では東南アジアや南アジアへの生産移転を進める動きが見られます。 特に関税回避・輸出規制の回避を狙った再配置が進行しています。

📍 生産移転の有力候補地と理由

- ベトナム:税制優遇、政情安定、インテル・サムスンも進出済み

- インド:政府の「Make in India」政策、CHIPS補助金制度が整備中

- マレーシア:信越化学・東京応化などが既に拠点を持つ

ただし、インフラや技術人材の確保は引き続き課題であり、移転には2〜3年のタイムラグを伴うと考えられます。

🏭 国内生産強化とCHIPS法への対応戦略

米国の「CHIPS and Science Act(2022年成立)」により、先端半導体の国内製造回帰が急務とされています。 日本企業もこの潮流に乗り遅れないよう、国内生産基盤の強化と米国進出戦略を並行して進めています。

🇯🇵 日本国内での動き

- ラピダス:北海道に2nm対応の最先端工場を建設中(国費支援あり)

- キオクシア・ソニー:長崎・四日市での生産拡張とAI用途強化

- 日立ハイテク・JSR:材料技術の国内供給網を再整備

🇺🇸 米国CHIPS法への対応と連携

- 東京エレクトロン:米国アリゾナ州に技術サポート拠点を設置

- SUMCO:米国投資に慎重姿勢ながら、シリコン供給安定化を表明

- SCREEN:米国Fab向け装置の納期・保守体制を強化

サプライチェーンの再構築は、単なる「地理的移転」ではなく、政策適応・技術伝承・人材育成を含む 総合的な構造改革です。トランプ関税や今後の政権交代リスクに備え、柔軟で多層的な対応が求められています。

🌐 輸出先の多様化は可能か?日本企業の選択肢

トランプ関税や米中対立の長期化により、中国への過度な依存から脱却したいという声が日本企業内で高まっています。 しかし、実際に輸出先を多様化するには現実的な障壁も少なくありません。 ここでは、多様化の可能性と現実解としての選択肢を分析します。

📊 現在の輸出構成と依存度の実態

| 企業名 | 中国向け売上比率 | 代替可能市場 |

|---|---|---|

| 東京エレクトロン | 約30〜35% | 台湾、韓国、米国、欧州 |

| SUMCO | 約25% | 台湾、インド、マレーシア |

| JSR | 約40% | 米国、欧州、韓国 |

輸出先を分散することは可能ですが、「高品質で大量に買ってくれる顧客」がいる市場は限定されており、収益性と数量のバランスが課題です。

🧭 多様化のための現実的な選択肢と方向性

🔹 選択肢①:台湾・韓国など同盟国の先端ファブ強化を支援

- TSMC(台湾)・Samsung(韓国)は、政治的な安定性と高品質な需要を提供

- 米国からの圧力を受けにくく、日本企業との技術相性も良好

🔹 選択肢②:インド・ベトナム市場の新興需要を育成

- インド:グローバルファウンドリ招致中、CHIPS補助金制度で装置需要が伸びる可能性

- ベトナム:インテル・サムスンなどの量産工場あり。部材・装置供給の余地あり

🔹 選択肢③:欧州・米国の半導体再興政策への連携

- 欧州CHIPS Act、米国CHIPS法により、現地での装置・材料供給機会が拡大中

- 経済安全保障という文脈で日本企業に技術供与要請がある可能性

日本企業の輸出先多様化は「可能ではあるが、簡単ではない」というのが実情です。中国以外の国々にも需要は存在するものの、価格・物流・品質要求・政治リスクの全てをクリアする必要があります。 今後は、市場の育成+政府支援+日米欧の技術同盟を組み合わせる形で、戦略的に進めることが鍵となるでしょう。

📌 トランプ政権下の関税政策の行方と日本企業への影響

2025年1月、第2次トランプ政権が正式に発足し、再び「関税を交渉カードにする強硬な通商戦略」が前面に押し出されました。 すでに発表されている「全輸入品に一律10%関税を課す構想」や、対中輸入品への最大60%の追加関税案は、日本の輸出企業にも無視できないインパクトを与えています。

ここでは、現在のトランプ政権下における関税政策の具体像と、その影響が及ぶ日本企業の業種や対応策について詳しく解説します。

🔍 関税政策の現状と日本企業への波及ルート

- 「ユニバーサル関税」構想: 2025年3月、トランプ政権は全輸入品に10%の関税を一律適用する方針を表明。

- 対中政策強化: 中国製EV・半導体・ドローン部品などに最大60%の関税を検討。日本企業の間接被害も大。

- 二次影響: 日系企業が現地法人を通じて米中に供給している製品にも関税が及ぶ可能性あり。

📊 関税の影響を受けやすい主要日本企業と業種

| 企業名 | 主力輸出品 | 想定される影響 |

|---|---|---|

| 東京エレクトロン | 半導体製造装置 | 米中双方の工場への納品に影響 |

| トヨタ自動車 | 完成車・部品 | 一律10%関税で採算悪化リスク |

| 信越化学 | シリコンウェハー | 先端用途への米国輸出に個別審査 |

🛡️ 日本企業の対応戦略と展望

トランプ政権の関税政策に対応するため、日系企業の多くは「地産地消型ビジネスモデル」の強化を進めています。 加えて、米中リスクを回避する目的で、ベトナム・インドなど新興国への生産移転や、北米拠点の拡充も急速に進行中です。

✅ 主な対応策一覧

- CHIPS法活用による米国内の現地生産・雇用創出(例:ラピダス、キオクシア)

- 日米経済連携による関税回避スキームの確立

- 製品ラインナップの変更(高付加価値品への転換)

2025年のトランプ政権の再登場は、日本企業にとって「政策ショックの再来」といえます。 特に関税の一律適用や対中制裁強化は、中間財輸出・装置産業・自動車業界に広く影響を及ぼすと考えられます。 今後は、政治動向の監視とともに、柔軟な生産・供給体制の構築が生き残りの鍵となるでしょう。

🛡️ 経済安全保障と半導体自立化の流れ

米中対立の激化とグローバルサプライチェーンの分断が進む中、半導体は単なる産業基盤ではなく、経済安全保障の中核として再定義されています。

日本政府も国産半導体技術の復権とサプライチェーン強化を目的に、大型補助金の投入や法制度整備を進めています。 ここでは、「国家主導の半導体支援政策」と「技術・人材の課題」という2つの軸から現状と今後を読み解きます。

🏢 日本政府の支援策と補助金制度の現状

経済産業省は2021年以降、複数の補助金事業を通じて半導体関連の研究開発・工場建設を強力に支援しています。 特に「ラピダス」「キオクシア」「ソニー・TSMC連合」に対しては数千億円規模の国費支援が行われており、 政策的にも台湾・米国との技術連携を重視した国際分業体制の構築が進められています。

📋 主な補助金制度(2023〜2025年)

| 対象事業 | 主な支援先 | 支援額(概算) |

|---|---|---|

| 先端半導体製造施設整備支援 | ラピダス(北海道) | 約9200億円 |

| 先端ロジック共同開発 | TSMC・ソニー連合(熊本) | 約4760億円 |

| メモリ・素材強靭化 | キオクシア・信越化学など | 数百億〜1000億円規模 |

こうした取り組みは「経済安全保障推進法(2022年施行)」の枠組みの中で運用され、特定重要技術として位置付けられた分野に重点的に配分されています。

🎓 技術開発と人材育成の課題とは

ハード面での整備が進む一方で、ソフト面——つまり人材・研究開発の底上げは依然として大きな課題です。 特に、ナノスケールの先端技術を担える技術者や設計者は絶対的に不足しており、大学・企業間の人材流動性を高める制度的支援が求められています。

📌 主な課題と提言

- 課題①: 半導体専攻の大学院進学率が低く、教育機関の整備が後手に

- 課題②: 国際競争力を持つ研究開発拠点が不足(TSMCやインテルと比較して規模が小さい)

- 課題③: 外資誘致・共同開発の枠組みが限定的

2023年には東大・東工大などが中心となる「半導体連携大学院構想」も始動し、人材パイプラインの再構築が模索されていますが、産業との接続性やキャリア展望の明確化が今後の鍵となると考えられます。

日本の半導体政策は、補助金による施設整備とともに、技術・人材の戦略的投資を同時並行で進める必要があります。 安全保障と産業競争力の両立を図るためには、国際協調・法制度の整備・大学と企業の密な連携が欠かせません。

🧩 トランプと半導体関税の影響をふまえた企業対応まとめ

本記事では、トランプ政権下で加速した半導体関税政策のインパクトと、それに対して各国・日本企業がどのように対応してきたのかを体系的に整理してきました。

最終セクションでは、その全体像を踏まえて、企業が中長期的に生き残るための視点と、2025年以降の意思決定に求められる柔軟性についてまとめます。

📌 中長期的に生き残るための3つの戦略

✅ 戦略①:リスク分散型のサプライチェーン設計

- 製造拠点を米中以外(インド・東南アジア・国内)に分散

- 重要部材・技術の内製化率を段階的に向上させる

✅ 戦略②:米国・欧州CHIPS法との連携強化

- 米国での現地生産・共同開発案件の拡充(例:ラピダス、TSMC熊本)

- 政府支援を活用した資金調達と税制優遇の最大化

✅ 戦略③:高付加価値製品へのシフトと技術ブランド化

- 汎用品から先端ロジック・AI用途・車載用途など高収益分野へ集中

- 自社の技術優位性(レジスト材、EUV装置など)を再定義し差別化

🎯 最新動向に合わせた柔軟な経営判断がカギ

トランプ政権の政策は、予測不可能な変化を短期間で巻き起こすという特徴があります。 そのため、企業側も「3年先を読む固定戦略」ではなく、「状況変化に即応できるアジャイル経営」が必要です。

📌 企業に求められる3つの柔軟性

- 政策感度: 米国・中国・台湾・EUの産業政策をリアルタイムに把握し、展開スピードに適応

- 地域別戦略: 国・地域ごとに異なる製品展開・価格戦略・提携枠組みを設計

- リスク回避能力: 輸出管理、通商摩擦、原材料価格の変動にも耐えるBCP強化

2025年現在の関税・地政学リスクは、単一製品の優位性では乗り切れない時代に突入していることを示しています。 日本企業が持つ精密技術と信頼性をベースに、多国間戦略・柔軟対応・技術人材の確保を三位一体で進めることが、次の10年を切り開く鍵となるでしょう。

コメント