これで安心!給与所得控除と確定申告をセットで理解する決定版ガイド

給与所得控除って、毎年なんとなく年末調整で自動的に処理されているイメージがありますよね。

でも、給与が2か所以上あったり、副業をしていたりすると、

「確定申告が必要です」

と言われて急に不安になる方も多いはず。

「会社がやってくれるんじゃないの?」

「どちらがメインの給与なの?」

「源泉徴収票のどこを見ればいいの?」

など、疑問が一気に押し寄せてきます。

特に2025年から給与所得控除のルールが変わることで、確定申告が必要になる人がさらに増えることが予想されています。

つまり「いつも通り」で済まなくなる可能性があるんです。

でも安心してください!

この記事では、給与所得控除の基本から、複数勤務先・副業がある場合の確定申告の判断基準まで、初めての方にもわかりやすく整理してご紹介します。

この記事を読み終わる頃には、「確定申告は何をすればいいのか?」「損しないためにどう行動すべきか?」がハッキリわかります。

一緒に不安を解消していきましょう!

- 2025年改正後の給与所得控除の基本

- 複数勤務先・副業時の確定申告判定

- 源泉徴収票と給与所得控除後の金額

- 年末調整しても申告が必要な10例

- 損しないための実践チェックポイント

- 複数勤務先・副業がある人のための給与所得控除の基礎と計算ルール

- 確定申告で迷わない「給与所得控除」の正しい書き方と申告が必要な人の条件

複数勤務先・副業がある人のための給与所得控除の基礎と計算ルール

給与所得控除は、会社員やパート・アルバイトの人に自動で適用される「実質的な経費控除」です。ただし、勤務先が2か所以上あったり、副業をしている場合は「どの収入にどう適用されるのか」が少し複雑になります。

このパートでは、源泉徴収票の読み方も交えながら、複数の給与があるときの給与所得控除の基本ルールを分かりやすく整理します。

「空欄になっている源泉徴収票がどう影響するの?」といった疑問にもお答えします。

給与所得控除とは?給与収入から自動で差し引かれる節税ルール

給与所得控除を一言でいうと、 「お給料から“みなし経費”を自動で引いてくれる仕組み」 です。

自営業の人は、実際にかかった経費を自分で計算して差し引きますが、 会社員やパートは仕事にかかった細かい費用を一つひとつ申告しません。 その代わり、 「収入金額に応じて、国があらかじめ決めた金額をまとめて必要経費として認めます」 というのが給与所得控除の考え方です。

■ イメージで見るとこんな感じ

お給料(年間の給与収入) - 給与所得控除(みなし経費) = 給与所得(税金をかけるためのベース)

さらにここから、基礎控除・扶養控除・社会保険料控除などを引いたあとに、 所得税や住民税が計算されます。

給与所得控除の「ここだけ押さえればOK」な3ポイント

- 会社員・パート・アルバイトなどの給与収入にだけ自動で適用される。

- 年収が増えるほど控除額も大きくなるよう、段階的な計算式が決まっている。

- 自分で「申請しないと受けられない控除」ではなく、源泉徴収や年末調整・確定申告の中で自動計算される前提になっている。

複数勤務先・副業がある人が特に注意したいポイント

- 給与所得控除は「給与収入の合計額」に対して一度だけ計算されます。 2社で働いていても、会社ごとに別々にフルで控除があるわけではありません。

- 副業が「給与(アルバイト)」なら給与所得控除の対象ですが、 副業が「フリーランス・業務委託・投資」などの場合は、給与所得控除は使えず、 それぞれ別の計算ルール(事業所得・雑所得など)になります。

- 年末調整がされていない勤務先の源泉徴収票では、 「給与所得控除後の金額」が空欄のままになっていることがあります。 この場合、確定申告で自分で合算して計算する必要があるため注意が必要です。

年収と給与所得控除のざっくりイメージ

| 年間の給与収入 | 給与所得控除のイメージ | ポイント |

|---|---|---|

| 年収100万〜190万円 | おおむね65万円前後が控除 | パート・アルバイト層。 「ほとんどが控除+基礎控除で消えるゾーン」で、所得税が0になるケースも多い。 |

| 年収200万〜400万円台 | 収入に応じて段階的に増える | 一般的な会社員ゾーン。 「年収が上がるほど、控除額もなだらかに増える」イメージ。 |

| 年収800万円以上 | 控除額は上限に近づき頭打ちに | 高収入層。 控除の伸びはゆるやかになり、課税される所得が増えやすいゾーン。 |

※ここではイメージをつかみやすくするために、おおまかなゾーンだけを示しています。 実際の控除額は、その年の税制改正と国税庁の「給与所得控除の早見表」に基づいて計算されます。

このパートのまとめ

- 給与所得控除は、給与収入から自動で差し引かれる「みなし経費」。自営業の経費の簡易版と考えるとイメージしやすいです。

- 複数勤務先がある場合は、「それぞれで別々に控除」ではなく、合計の給与収入に対して一度だけ控除額が決まる点が重要です。

- 源泉徴収票に「給与所得控除後の金額」が書いていない(空欄)の場合は、年末調整がされていない可能性が高く、確定申告で自分で計算・記入する必要があると考えられます。

【関連記事】「給与所得控除ってそもそも何?」という方は、先にこちらで制度の基本をチェックするのがおすすめです👇

給与所得控除の仕組みを初心者向けにやさしく解説

給与が2か所以上あると給与所得控除はどうなる?仕組みと注意点

複数の会社から給与をもらっている場合、給与所得控除は 収入の合計に対して1回だけ計算される仕組みです。 ただし申告のルールが少し複雑なため、正しく理解しておくことが大切です。

- 給与所得控除は「会社ごと」ではなく「人ごと」に適用

- 主たる給与(メインの収入先)が年末調整を担当

- 副業先で年末調整は原則できない(例外少)

- 副業がある場合は確定申告が必要になるケース多数

ここからは、副業の収入区分ごとに整理していきます👇

副業が給与の場合(Wワーク):どちらが「主たる給与」?

給与が複数ある場合、 どれが“主たる給与(主給与)”になるかが最初の重要ポイントです。

- 通常はもっとも収入の高い給与が主給与

- 本人の申し出で変更することも可能 ※会社側の同意が必要

- 主給与で年末調整 → 副業先は調整なし

年末調整が副業先で行われてしまうと、確定申告で修正が必要になるため注意が必要です。

- 正社員+アルバイト → 正社員が主給与

- パート2か所 → 収入が多い方が主給与

- 短期バイト → 副給与扱い(年末調整ナシ)

副業先の給与は、源泉徴収票が必ず発行されるため、 確定申告での合算が必須になるケースがほとんどです。

副業が事業・雑所得の場合:給与所得控除が使えないケース

副業がフリーランス業務や、SNS収益・せどり収入など 給与以外で得た収入の場合は、 給与所得控除は適用されません。

- フリーランスの報酬(事業所得)

- メルカリ転売・投資収益(日常的な場合は事業所得)

- 単発業務・講演などの謝礼(雑所得)

この場合、副業収入は経費を差し引いた利益(所得)を計算し、 給与所得と合算して申告します。

副業の利益が少額でも

給与+副業利益>一定額で確定申告が必要になるケースがあります。

(例:副業利益が20万円超など)

不明点がある場合は、税務署窓口やe-Taxのチャット相談を活用すると安心です。 (※詳細ルールは変更される可能性があるため、最新情報を税務署サイト等で確認推奨)

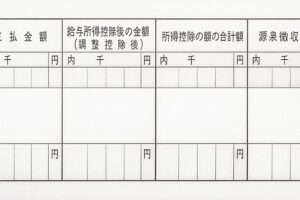

源泉徴収票の「給与所得控除後の金額」は何を表している?

源泉徴収票には複数の金額が並んでいますが、その中でも 「給与所得控除後の金額」は特に重要な数字です。 これは 税金を計算するためのスタート地点となる金額 で、 実際に税金がかかる部分(課税所得の元)を表しています。

給与収入 - 給与所得控除 = 「給与所得控除後の金額」

この金額が大きいほど、税金の負担も大きくなります。 まずは読めるようになることが節税の第一歩!

見方の基本

源泉徴収票には、給与に関する数字がいくつか並びますが、 この3つが分かればOKです👇

| 支払金額 | = 年間の給与収入(総支給) |

| 給与所得控除額 | = 自動で差し引かれる「みなし経費」 |

| 給与所得控除後の金額 | = 課税対象額のスタート地点 |

給与所得控除額は源泉徴収票には明記されていません。

(年収と控除後金額の差額=控除額となる仕組み)

「支払金額」「所得控除」「源泉徴収税額」との関係

税金は複数のステップを踏んで計算されます。 給与所得控除後の金額が、どのように税額に変わるのかを流れで整理すると👇

- 支払金額(給与収入)

- - 給与所得控除

- = 給与所得(控除後の金額)

- - 所得控除(基礎控除・扶養控除など)

- = 課税所得

- × 税率

- = 所得税額

源泉徴収表には、年末調整で一旦計算した税額として

「源泉徴収税額」が表示されています。

給与所得控除後の金額が小さければ → 税金も少なくなる👌

控除をうまく使えば → 手取りが増える👍

もし年末調整だけでは不十分な控除がある場合は、確定申告で取り戻せる可能性があります。

「給与所得控除後の金額」が空欄の源泉徴収票とは?

源泉徴収票を見たときに、「給与所得控除後の金額」欄が空欄になっている場合があります。 これは間違いではなく、年末調整が行われていないことがほとんどの理由です。

- 途中退職して、その後年末調整を受けていない

- 副業先(2社目)からの給与 → 年末調整なし

- 日雇い・短期バイトのような臨時雇用

- 給与支払報告に関係するが 調整義務がない事業者

つまり簡単に言うと、 「税金の精算が終わっていない源泉徴収票」というサインです。

年末調整なし・途中退職・臨時雇用のケース

以下の理由がある場合、会社は年末調整を行えず、給与所得控除後の金額が空欄で発行されます。

- 退職の際に源泉徴収票だけ渡され、調整は本人が確定申告で実施

- 副業先から源泉徴収票は出るが、調整は1か所のみというルール

- 短期雇用で年末実働がなく調整対象外

この場合、給与所得控除は消えたのではなく未反映なだけですので、 確定申告で自動的に控除が適用されます。

確定申告でどう埋める?正しい転記方法

空欄だからといって、自分で控除後金額を計算して書く必要はありません。 確定申告ソフト(e-Tax)や税務署窓口では自動計算されます。

- 源泉徴収票の数字をそのまま転記

- 「支払金額」「源泉徴収税額」など必要欄へ入力

- システムが自動で

給与所得控除と

給与所得控除後の金額を算出

もし源泉徴収票に不備があれば、再発行を会社に依頼することもできます📩 ※再発行は退職後でもOK(義務あり)

- 控除が適用されていない状態ではない→確定申告で反映

- 自分で計算した数字を上書きするとミスの元になる

- 税務署は源泉徴収票の情報と突合するので手入力の改ざんはNG

空欄を見つけたら、焦らず確定申告での調整を行いましょう 😊 不安なときは税務署の相談窓口やe-Taxチャットが頼りになります!

給与所得控除が適用されない人は?対象外となる例を整理

「給与所得控除」は、あくまで給与として支払われた収入に対して適用される控除です。 そのため、同じ「お金をもらう」でも、給与以外の収入には一切適用されません。

- フリーランスの報酬(事業所得)

- 副業でのスキル販売・投げ銭(事業/雑所得)

- 単発講演料・セミナー謝礼(雑所得)

- 不動産収入(不動産所得)

- 株式売却益、配当収入(譲渡所得・配当所得)

- FX/暗号資産の利益(雑所得)

- 年金・保険金(公的年金等/一時所得など)

つまり、給与所得控除は

「給与所得」以外の所得とは無関係と覚えておけば安心です👍

源泉徴収票が発行される → 給与所得(控除の対象)

支払調書が発行される → 給与所得ではない可能性大

所得区分は、税務署の判断とも関わることがあるため、判断が難しい場合は必ず専門家か税務署に確認してください。

- 副業は全部給与所得控除が適用される → ❌

- 報酬に源泉徴収税が引かれている=給与所得 → ❌(税区分が違うだけ)

- 「名前だけアルバイト扱い」→ 税務調査で否認される可能性

なお、以下のような特殊ケースでの扱いは、状況により異なるため、

現時点で信頼できる一律ルールは確認できません。 (例:インフルエンサー特有の収益形態、外国法人からの給与等) → 必要に応じて税務署へ確認をおすすめします。

📌 給与所得控除が使えるのは「給与所得」だけ

📌 フリーランス系収入は「経費計上」が基本

📌 収入源が複数ある人は確定申告で合算が必要

給与所得控除を追加できる制度「特定支出控除」とは?

通常、給与所得控除だけで“みなし経費相当”が差し引かれますが、 職務遂行のために本人が実費負担した費用が一定条件を満たすと、 さらに控除できる仕組みがあり、それが「特定支出控除」です(給与所得者限定)。 複数勤務先・副業がある人にとっても、該当すれば節税の余地になる制度です。

特定支出控除のしくみ:ざっくりモデル図

支出(通勤+研修+資格取得など) - 給与所得控除の1/2相当額= 超えた部分が「特定支出控除額」としてさらに所得から差し引かれます【turn0search0turn0search7。

※ただし、明細書の提出・勤務先等の証明・確定申告が必須です。

対象となる支出7種類/範囲と要件

- ① 通勤費 ― 自宅~勤務先の交通費を給与支給額を超えて自己負担している場合など【turn0search0

- ② 職務上の旅費 ― 所定勤務地を離れて職務を遂行する出張など自己負担分

- ③ 転居費 ― 転勤に伴う引越費用を自己負担した場合

- ④ 研修費 ― 職務に直接必要な知識・技術取得のための費用(講座・研修会)

- ⑤ 資格取得費 ― 職務に必要な資格取得のための費用(例:弁護士・会計士等も対象拡大)

- ⑥ 帰宅旅費 ― 単身赴任などで勤務地と自宅を行き来する旅費

- ⑦ 勤務必要経費 ― 図書費・衣服費・交際費等、職務遂行上必要と認められる支出【turn0search5

※上記いずれも、「給与等の支払者による証明」や「領収書等の保存」が要件となっています。 【turn0search1

計算方法と申請の流れ

「特定支出控除」を適用するには、以下の流れで判断・手続きします:

- その年の給与収入に応じた「給与所得控除額」を確認

- その1/2相当額を基準とし、その年に自己負担した特定支出の合計額がこれを超えるかを判定【turn0search7

- 「超えた額」が控除対象=その分を給与所得控除後の給与所得から差し引ける制度

- 確定申告で「特定支出控除を適用します」と記載・明細書・証明書を添付して申請【turn0search0

給与所得控除額=(例)120万円 ⇒ 半分=60万円。

この年に特定支出として自己負担が「90万円」だった場合 → 90万円-60万円=「30万円」が特定支出控除額として所得から差し引ける可能性あり。

注意ポイント:複数勤務・副業者が知っておきたい点

- この控除は年末調整では適用されず、必ず確定申告が必要です。

- 給与以外の所得(事業所得・雑所得)が多い副業者の場合、給与所得控除との“切り分け”が重要。

- 証明書(勤務先の証明書)・領収書が揃わないと控除を受けられないため、自己負担した支出を記録しておくことが大切です。

制度の対象となる人は少数ですが、該当すれば「みなし経費+実費控除」で節税幅を広げられる」大きなチャンスになります。 まず自分の支出がこの制度に該当しないか、チェックしてみる価値ありです。

・給与所得控除が基本だが、職務上の自己負担が大きい人は「特定支出控除」でさらに控除可能。

・対象となる支出7種類+給与所得控除の1/2を超えることが条件。

・手続きは確定申告+証明書・明細書添付。副業・複数勤務先の人は証拠書類の整理を始めよう。

特定支出控除 セルフチェックリスト&早見表

①「使えるかどうか」まず確認したい7つの支出項目:

- 通勤費:自宅⇔勤務先の交通費で自己負担があるか?

- 職務上の旅費:勤務地を離れて職務遂行のために旅費を出しているか?

- 転居費:転勤を伴う引越し費用を会社補助なしで負担したか?

- 研修費:仕事に直接必要な技術・知識を習得するための支出をしたか?

- 資格取得費:職務に必要な資格を本人負担で取得したか?

- 帰宅旅費:単身赴任などで自宅との往復旅費を負担したか?

- 勤務必要経費:職務に関係する図書・衣服・交際費を会社証明付きで支出しているか?(上限65万円)

※上記いずれかに当てはまれば「支出項目クリア」です。

②“控除対象になるか”の早見チェック:

| 年間給与収入(目安) | 給与所得控除額の目安 | その1/2(適用判定基準) | 特定支出控除を受けられる支出額目安 |

|---|---|---|---|

| 年収=400万円 | 控除額≒「収入×20%+44万円」など(例)≈124万円 | 124万円 ÷ 2 ≒ 62万円 | 支出が「≒62万円超」なら検討対象 |

| 年収=600万円 | 控除額≒「収入×20%+44万円」=約164万円 | 164万円 ÷ 2 ≒ 82万円 | 支出が「≒82万円超」なら検討対象 |

| 年収=1,200万円以上 | 控除額上限「195万円」(令和7年以降) | 195万円 ÷ 2 ≒ 97.5万円 | 支出が「≒97.5万円超」なら検討対象 |

※あくまで概算です。実際は「給与所得控除額」の早見表(国税庁が公表)や「支出の認定可否」など細かい要件があります。

③あなたが特定支出控除を受けられるか?チェック項目

- ☐ 年間の「特定支出」に該当する支出を合計している。

- ☐ 合計額が「給与所得控除額の1/2」を超えている。

- ☐ 支出について 会社の証明書類を受けている(給与支払者の証明あり)。

- ☐ 領収書・振込記録など、支出を証明する書類を保管している。

- ☐ 普段、年末調整のみで確定申告をしていないが、今年は申告が必要になる可能性がある。

✅ 次のステップ: あてはまる項目が 2つ以上あるなら、特定支出控除の活用を「検討対象」へ入れましょう。

確定申告で迷わない「給与所得控除」の正しい書き方と申告が必要な人の条件

「年末調整をしているから確定申告は不要」と思っていませんか?

実は、副業や転職、給与を2か所以上から受け取っている場合は、確定申告が必要になる可能性が高まります。

ここでは、確定申告が必要になる条件を整理しつつ、源泉徴収票の「給与所得控除後の金額」をどこに転記すべきかを具体的に解説します。

初めての方でも迷わず手続きできるよう、よくある失敗例と対策もあわせて紹介します。

確定申告での「給与所得控除」とは何を申告するのか?

確定申告において「給与所得控除」が登場する場面は、主に次の2つです: ① 源泉徴収票に“控除後金額”が未記載 ⇒ 自分で転記・計算する必要あり ② 年末調整で反映されなかった控除・副業収入がある場合 ⇒ 申告で精算 この章では、確定申告で「給与所得控除に関して自分で行うこと」を整理します。

年末調整との違い(両方必要な人・不要な人)

年末調整だけで済む人と、確定申告が必要な人との境目がこの「給与所得控除」の視点でもすっきりします。 ここでは、「年末調整だけでOKのケース」「確定申告必須のケース」を対比形式でわかりやすく整理します。

| ケース | 給与所得控除の扱い | 確定申告の必要性 |

|---|---|---|

| 給与1か所・年末調整実施済み | 会社が控除後金額を源泉徴収票に反映済み | 控除以外の所得控除や副業収入がなければ不要 |

| 給与2か所以上/副業(給与)あり | 控除額の計算が「合算給与収入」で必要 | ほぼ確定申告が必要(控除後金額空欄の可能性あり) |

| 給与+事業・雑所得/年末調整で反映されない収入あり | 給与所得控除のみでは完結しないため、自ら申告で処理 | 確定申告必須 |

このように、確定申告で「給与所得控除」を扱う人は、年末調整で網羅された人よりも、むしろ複数勤務・副業・調整漏れがある人であることが明確です。 そのため、「給与所得控除=申告しなくていい」という誤解を捨て、状況ごとに判断できるようになることが大切です。

・給与所得控除は年末調整/確定申告どちらでも根底にある控除制度。

・確定申告が必要な人は、主に「給与が2か所以上・副業あり・年末調整なし」のいずれか。

・確定申告の際は、源泉徴収票の転記、控除後金額の確認、他所得との合算を忘れずに。

給与所得がいくら以上あると確定申告が必要?条件をケース別に解説

「自分はどこまで働いたら確定申告が必要になるの?」という疑問に答えるため、給与所得者が特に注意すべき申告義務の条件をケースごとに整理します。 収入金額だけでなく、勤務先の数や副業の有無、他の所得の有無がポイントです。

給与1か所+副業なしの場合

勤務先が1か所だけで、副業や他の所得がない人については、原則として勤務先が年末調整を行い、確定申告不要となるケースが多いです。 ただし、以下のような例外には要注意です。

- 給与の年間収入が2,000万円を超える場合 → 確定申告が必要。

- 勤務先以外の所得(給与以外)があり、その合計が20万円を超える場合 → 確定申告が必要。

こうした例外に当てはまらない限り、“勤務先1か所・副業なし”という立場では、給与所得がいくらであっても、勤務先が年末調整してくれていれば確定申告の義務は発生しません。

給与2か所以上(副業:給与)

本業に加えてアルバイトやWワークなど給与を2か所以上から受けている場合は、年末調整で扱われない給与があるかどうかが確定申告の大きな分岐点となります。

- 年末調整された給与が1か所のみで、もう1か所が年末調整なし → その“年末調整されなかった”給与収入+他の所得の合計が20万円を超えると確定申告が必要。

- 副業先でも年末調整を受けているなら、合算義務がないケースもありますが、実務上は要注意です。

給与を複数から受けている場合は、収入合算・控除適用・源泉徴収票の確認を早めに行いましょう。

給与+副業(事業/雑所得)

副業が給与ではなく、フリーランス収入・ネット副業・投資収益など「事業所得」「雑所得」に分類される場合も、確定申告が必要になる可能性があります。

- 給与所得の他に、事業所得・雑所得があるなら、所得(収入-経費等)の合計が20万円を超えるかをチェック。

- 副業収入が給与所得以外であれば、「給与収入」だけで判断せず、「副業所得」を加算して確定申告の要否を判断する必要があります。

このタイプは“ワークスタイルが多様”な人に多く、自分で収入・経費・控除を整理しておくことが重要です。

所得税がゼロでも申告すべき人

「所得税が出ていないから申告しなくていい」と思っていると、以下のような落とし穴があります。確定申告をした方がいい、あるいは申告が義務となる場合があります。

- 勤務先で年末調整がされておらず、源泉徴収票の「給与所得控除後の金額」が空欄の人。

- 医療費控除・寄附金控除(ふるさと納税)などで還付を受けられる可能性がある人。

- 給与収入が2,000万円超で確定申告義務が自動的に発生する人。

- 副業収入等を含む所得合計が一定額を超えており、税率が0でも申告が義務付けられている人。

「所得税がゼロ=安心」ではなく、自分の立場を正しく把握して、必要なら申告・還付を狙うべきです。

・勤務先1か所+副業なしは基本不要だが「収入2,000万円超」「他所得20万円超」には注意。

・給与2か所以上・副業(給与)は“年調なし給与+副業所得>20万円”が一つの目安。

・給与+副業(事業・雑所得)は“副業所得”にも注目。

・所得税がゼロでも「年末調整漏れ」や「還付目的申告」の可能性あり。

【関連記事】「2025年改正で何が変わるのか?」をまず知りたい方は、こちらで全体像をまとめています👇

給与所得控除2025改正はいつから?扶養・住民税・手取りへの影響を総まとめ

給与所得控除後の金額は確定申告書のどこに書く?

確定申告書には「給与所得控除後の金額(給与所得)を記入する欄」が明示されています。 ここでは、どの欄に、どの数字を入れれば良いかを整理します。 源泉徴収票とのリンクも確認できるようになります。

源泉徴収票のどこを参照する?「支払金額」「所得控除」

確定申告書に転記すべき数字を確認するためには、まず手元の源泉徴収票をチェックします。 ここでは、特に重要な「支払金額」「給与所得控除後の金額」「所得控除の額の合計額」などの見方を整理します。

| 支払金額 | 給与収入(総支給額)を示す欄。確定申告書の「収入金額等」に転記します。 |

| 給与所得控除後の金額 | 給与所得控除を差し引いた後の金額。確定申告書の「所得金額等(給与所得)」欄に記入します。 |

| 所得控除の額の合計額 | 扶養控除・社会保険料控除等の合計。確定申告書の「所得から差し引かれる金額」欄に反映します。 |

このように、源泉徴収票から3つの数字を読み取り、確定申告書の対応箇所に「そのまま転記または合算して記入」する流れが基本です。

電子申告(e-Tax)での入力箇所も解説

最近では、紙の申告書ではなく e‑Tax(電子申告)を使う人が増えています。 こちらでは、「入力フォームがどこにこの数字を入れるか」をキャプチャ不要な視点でわかりやすく解説します。

- 「収入金額等(給与)」:源泉徴収票の支払金額を入力。

- 「所得金額(給与)/給与所得控除後の金額」:源泉徴収票の控除後金額を入力。

- 「所得から差し引かれる金額」:所得控除の合計額を入力。

- 画面上では、自動計算で「課税される所得金額」や「税額」が算出されます。入力ミスに注意。

なお、e-Taxでは「源泉徴収票の添付省略」が可能なケースがありますが、入力漏れ・数字の誤記があると税務署から問い合わせが入る可能性があります。 入力後はプレビュー画面で源泉徴収票と入力内容を必ず照合しましょう。

☑ 支払金額(源泉徴収票)=「収入金額等(給与)」

☑ 給与所得控除後の金額=「所得金額(給与)」

☑ 所得控除の額の合計額=「所得から差し引かれる金額」

年末調整をしていても確定申告が必要になるケース10選

「年末調整してるから確定申告はいらない」と思いがちですが、追加の控除や副業収入があると申告が必要になります。 下のチェックリストに1つでも当てはまれば、確定申告が必要な可能性ありです。

- 副業(給与以外の所得)が20万円を超える(事業・雑所得・FX・暗号資産など)

- 給与が2か所以上あり、メイン以外の給与の源泉徴収が少ない/されていない

- 医療費控除を受けたい(年間10万円超 or 所得の5%超)

- ふるさと納税をしたが、ワンストップ特例を使っていない/条件外

- 住宅ローン控除の初年度(2年目以降は年末調整)

- 株・投信の特定口座源泉徴収なしで売却益が出た

- iDeCoを自分で加入し、掛金控除の申告が必要な場合

- 高額な寄附をして寄附金控除を受けたい場合

- 年の途中で転職し、前職の源泉徴収票が会社に提出されていない

- 給与収入が2,000万円超(年末調整の対象外 → 必ず確定申告)

医療費控除・ふるさと納税・住宅ローン控除など

年末調整では反映できない自分で申告しないと損をする控除があります。

- 医療費控除:年間10万円(or所得の5%)を超える医療費

- セルフメディケーション税制:一定の市販薬を購入した場合

- 寄附金控除(ふるさと納税含む)

- 住宅ローン控除の初年度

- 雑損控除:災害・盗難など被害

1円も戻らず損しちゃう人が毎年多い控除です! 控除対象かどうか、ぜひチェックしてください。

準確定申告での給与所得控除の扱いと必要書類まとめ

準確定申告とは、納税者本人が亡くなった場合に、 相続人が代わりに行う確定申告のことです。 死亡日から4か月以内に申告する必要があります(延長なし)。

📝 準確定申告でも給与所得控除は自動的に適用されます

・年収(給与収入)に応じた給与所得控除が、通常の確定申告と同様に計算されます。 ・控除額は亡くなった年の死亡日までの給与収入を基準とします。

| 項目 | 扱い |

|---|---|

| 給与所得控除 | 申告時に自動適用(相続人は計算不要) |

| 年末調整 | 基本的に未処理 → 準確定申告で反映 |

| 医療費控除・寄附金控除 | 対象なら同時に適用可能 |

準確定申告で必要な書類一覧

- 亡くなった方の源泉徴収票(給与支払者から再発行)

- 準確定申告書(確定申告書とほぼ同じ様式)

- 相続人の本人確認書類

- 続柄を証明する書類(戸籍謄本など)

- 医療費控除・保険料控除の証明書(該当する場合)

- 準確定申告書付表(相続人が複数の場合に代表を指定)

- 還付金受取り口座(相続人名義に限る)

・給与支払者(会社)に「死亡した旨」を連絡し、

→ 源泉徴収票の再発行を依頼する必要があります。

・死亡日以降の給与は相続財産扱いになるため給与所得控除は使えません。

・給与所得控除は通常と同じように自動で適用される ・必要書類は生前分の証明書+相続関連書類 ・申告期限は死亡後4か月以内 → 早めに着手!

複数勤務先+副業でよくある失敗と税務署に指摘される例

副業やWワークが増えた近年、申告漏れで税務署から連絡・調査が来るケースが急増しています。 特に給与所得控除は「自動で引かれてるし大丈夫…」と油断しやすい部分なので注意!

🚫 税務署に指摘されがちな「失敗例」一覧

- 副業給与の源泉徴収票を提出していない(複数給与は大半が申告対象)

- 副業収入20万円以下でも申告漏れ(住民税は別計算→バレる)

- 事業所得を赤字だから申告不要と誤認(控除がズレて税額誤り)

- 給与所得控除を重複計上(複数勤務でやりがち)

- 源泉徴収税額を手打ちで誤入力(税額合わず問い合わせ)

- 会社に副業がバレたくなくて住民税通知の手続きミス(税務署→勤務先へ通知)

- 年の途中で転職したのに前職の源泉徴収票を提出せず

- 確定申告書で収入欄だけ書いて控除欄を空欄(過大所得扱い)

- 給与収入以外の雑所得を無申告(デジタル収入:Youtube/メルカリ等)

- 仮想通貨の課税漏れ(FAQ例多数)

特に多いトラブル:給与所得控除の「二重取り」問題

給与所得控除は1人1回だけ自動適用されます。 給与が2か所以上ある場合:

- メイン勤務先だけ控除がフル適用

- 副業先の所得は控除なしの「そのまま課税」

👉 申告時に自分で調整しないと計算が狂って脱税扱いになる恐れ。

税務署からの指摘はどうやって来る?

税務署はマイナンバー+支払調書で副業収入を把握しています。

- 税務署職員からの文書照会が自宅へ届く

- 住民税が合わず勤務先へ連絡 → 副業が発覚するケース

・すべての源泉徴収票を揃える

・副業分は申告漏れゼロが大前提

・給与所得控除の「適用回数」に注意

・住民税は自分で普通徴収に変更で会社にバレにくく

【まとめ】給与所得控除と確定申告をセットで理解して損しないために

「給与所得控除」は、給与から自動で差し引かれる節税の基本ルール。 ただし、複数勤務先がある/副業がある/追加の控除を使いたい人は、 確定申告が必要になるケースが多いという点が重要です。

🔍この記事の要点チェック(3つだけ!)

- 給与所得控除は1人につき1回だけ(複数給与の場合は調整必須)

- 年末調整=確定申告不要ではない (副業・控除追加があると手続き必要)

- 源泉徴収票の数字を正しく転記する → 「給与所得控除後の金額」を要チェック!

✔ ふるさと納税や医療費控除を申請し忘れて「還付金を取り逃し」 ✔ 副業分の所得を申告せず後から税務署から指摘 ✔ 給与所得控除の重複で過大所得扱い → 追徴の可能性

※税制は2025年改正対応。最新情報は国税庁公表データに基づき適宜更新します。

コメント